Credit ipotecar sau Prima Casă?

Credit ipotecar sau Prima Casă? Iată o întrebare rostită destul de frecvent de către persoane care s-au săturat să stea în chirie și se află în căutarea unei locuințe.

Pe site-ul nostru vei putea găsi pagini dedicate atât creditelor ipotecare, cât și programului Prima Casă, unde vei putea citi o mulțime de informații utile despre fiecare dintre instrumentele financiare în parte.

Însă, pentru a veni și mai mult în ajutorul celor ce doresc să își achiziționeze o locuință, ne-am gândit să creăm un articol de sine stătător în care să prezentăm care este diferența dintre credit ipotecar și Prima Casă.

Astfel, vom începe prin a enunța, pe rând, cele mai importante trăsături ale celor două forme de împrumut, după care vom trece la diferențe.

Caracteristicile principale ale creditelor

Credit ipotecar

Un credit ipotecar este un instrument financiar prin care atât o persoană fizică, precum și una juridică se pot împrumuta de anumite sume de bani, necesare pentru a cumpăra, construi sau chiar renova o locuință.

Banii care sunt împrumutați sunt garantați prin intermediul locuinței respective.

Credit Prima Casă

Creditul Prima Casă a fost gândit ca un program guvernamental prin care se dorea ajutarea tinerilor în a-și achiziționa mai rapid o locuință.

Astfel că, cu toate că în esență și acest produs este tot un împrumut ipotecar, este disponibil doar persoanelor fizice care doresc să cumpere locuințe deja construite.

Creditele accesate prin acest program sunt garantate de către stat – 50% din valoarea împrumutului pentru cele dedicate locuințelor mai vechi de 5 ani și 60% pentru cele noi.

Din această cauză, băncile pot veni cu anumite condiții mai avantajoase în ceea ce privește dobânda anuală și avansul minim. Dar și impun condiții ceva mai stricte de acordare.

Acum că amprezentat, pe scurt, cum funcționează cele două tipuri de împrumuturi, iată care este diferența dintre Prima Casă și credit ipotecar, în funcție de:

Dobândă

În ambele situații, dobânda este foarte atent reglementată de către Banca Națională a României. Iată care sunt diferențele:

Creditele ipotecare pot avea:

Dobânzi variabile – calculate dintr-o parte fixă, numită și marja băncii, ce este mai mare de 2%, dar mai mică de 4% pe an, plus o parte variabilă compusă din IRCC.

Dobânzi fixe – cu valori de 4% – 6% pe an.

Dobândă mixtă – dobândă fixă pentru primii 3-10 ani, urmată de o dobândă variabilă pentru restul perioadei de creditare.

Creditele Prima Casă au:

Doar dobândă variabilă, aceasta fiind calculată ca IRCC + maxim 2% marja băncii.

Păreri legate de dobândă

Cu toate că la o primă vedere ar putea părea că împrumuturile acordate prin programul Prima Casă vin cu dobânzi mai mici, rămâne acel dubiu legat de partea variabilă.

Haide să îți dăm și un exemplu pentru a înțelege mai bine de ce spunem asta. Să luăm un credit contractat la jumătatea lui 2021 în valoare de 60.000 euro pe 30 ani. Avem următoarele calcule ale ratelor:

Credit Prima Casă cu dobândă variabilă din start

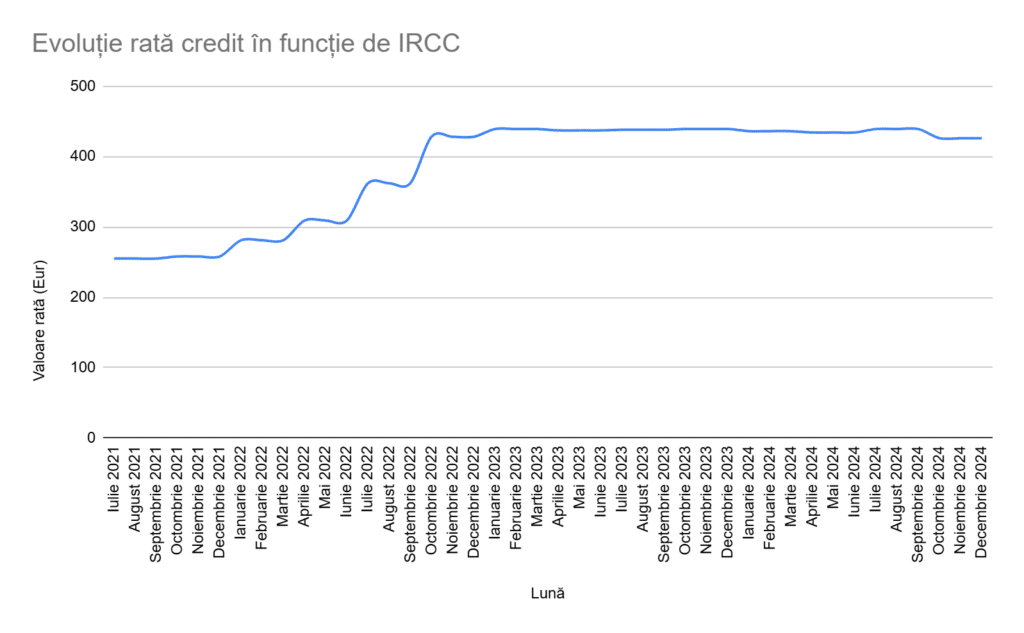

Valoarea IRCC-ului a crescut considerabil de la un minim istoric în 2021T2, de doar 1.08%, la un maxim istoric în 2024T2 de 5.99%.

Ca atare, iată cam cât de mari au fost ratele în acest interval:

Ratele au fluctuat de la un minim de 255 Eur, la un maxim de 439 Eur, cu un total plătit în perioada iulie 2021 – decembrie 2024 de 16.143 Eur.

Credit ipotecar standard cu dobândă fixă în primii 5 ani

În iulie 2021 valoarea dobânzii fixe oferite de către bănci era undeva între 4.5 și 5.5% pe an. Părea mult comparativ cu dobânda creditelor Prima Casă la vremea respectivă, dar hai să vedem cât ar fi venit de plată:

- Pentru 4.5% pe an, rezultă o rată lunară de 304 Eur, însemnând că în intervalul iulie 2021 – decembrie 2024 totalul de plată ar fi fost de 12.768 Eur.

- Pentru 5% pe an, rezultă o rată lunară de 322 Eur, însemnând că în intervalul iulie 2021 – decembrie 2024 totalul de plată ar fi fost de 13.524 Eur.

- Pentru 5.5% pe an, rezultă o rată lunară de 340 Eur, însemnând că în intervalul iulie 2021 – decembrie 2024 totalul de plată ar fi fost de 14.280 Eur.

Sigur, aceste diferențe sunt atât de puternice doar în primii ani, cât timp dobânda creditului ipotecar este una fixă. Ulterior, când se trece și acolo la IRCC + marjă, diferența se va atenua din cauza faptului că marja este mai mare.

Bineînțeles, și atunci ai variante, poți face refinanțări, poți apela la plăți anticipate etc. Dar acestea sunt discuții pe care le dezvoltăm mai mult aici.

Concluzionând tot ce am calculat mai sus, la întrebarea „Ce ar fi mai bine să alegem între un credit ipotecar vs Prima Casă?” doar analizând dobânda, credem că mergem pe varianta a doua, din cauza incertitudinii date de valoarea acelei părți variabile.

Avans minim

Din nou, avansul minim este foarte bine stipulat în condițiile impuse de către BNR, pentru ambele instrumente financiare.

La creditele ipotecare, situația stă în felul următor:

Avans minim de 15 % pentru un credit în lei.

Avans minim de 20 % pentru beneficiarii ce accesează un credit în Euro sau alte valute (cum ar fi Dolar American sau Franc Elvețian) și care au veniturile lunare indexate în valuta respectivă.

Avans minim de 25 % pentru cei ce iau credite în euro și au veniturile în altă monedă față de cea în care solicită creditul.

Avans minim de 40 % pentru beneficiarii ce iau un credit în alte monede în afară de euro și câștigă veniturile într-o monedă diferită.

Pentru Prima Casă împrumutul poate fi accesat doar în lei, iar:

Avansul minim este de 5 % pentru locuințele mai ieftine de 70.000 euro, fie ele vechi sau noi.

Avans minim de 15 % pentru locuințele mai noi de cinci ani, cu valoarea cuprinsă între 70.001 și 140.000 euro.

Diferența dintre prețul de achiziție și maximul admis, care se adaugă la avans pentru proprietăți cu valori mai mari decât limitele mai sus amintite.

Echivalentul a trei luni de dobândă se va achita drept depozit colateral la accesarea împrumutului.

Păreri

Așadar, în ceea ce privește avansul minim, avem un răspuns clar al duelului Prima Casă vs credit ipotecar

Este mai mult decât evident că programul guvernamental este mai accesibil din acest considerent, astfel că trebuie declarat câștigător clar.

Ca să nu mai amintim faptul că începând cu 2022, avansul minim pentru creditele ipotecare va crește la 25 % pentru cei ce cumpără locuințe cu alt scop în afară de a locui în ele (spre exemplu pentru investiții imobiliare).

Sumele ce pot fi împrumutate

În ceea ce privește creditele ipotecare:

Sumele maxime ce pot fi împrumutate depind foarte mult de politica internă de creditare a băncilor, precum și de valoarea locuinței ce urmează a fi achiziționată.

Prin acest instrument financiar se pot obține chiar și sume de până la 1.000.000 Euro, în anumite situații.

Prima Casă nu poate oferi sume mai mari de:

70.000 Euro pentru locuințe vechi (prin vechi a se înțelege cele cărora le-a fost făcută recepția de construcție sau de consolidare cu mai mult de 5 ani în urmă).

140.000 Euro pentru locuințe noi (mai noi de 5 ani).

Așa cum am amintit și anterior, dacă vrei, vei putea alege și locuințe mai scumpe. Însă vei fi nevoit să plătești ca avans diferența dintre prețul de achiziție și aceste sume maxime.

Păreri

Așadar, și la acest capitol avem un răspuns clar în ceea ce privește Prima Casă sau credit ipotecar.

Varianta de împrumut clasic oferă o mult mai mare flexibilitate în privința sumei maxime admise, astfel că este câștigător.

Cum să economisești 2.455,00 Lei cu un credit

Diferența de preț pentru un credit de 3.000,00 Lei pe 90 zile este de 2.455,00 Lei.

Vârsta minimă și maximă a solicitantului

Ambele instrumente financiare solicită ca aplicanții pentru împrumut să fie majori. Însă, în funcție de instituția bancară la care apelezi, se poate să existe anumite limite.

Așa că vârsta minimă pentru a putea aplica pentru oricare dintre cele două tipuri de credit poate fi cuprinsă între 18 și 25 ani.

În ceea ce privește vârsta maximă, ambele credite sunt calculate în așa fel încât solicitantul să nu aibă mai mult de 63 – 65 ani la data când va urma să se încheie împrumutul.

Există, totuși, și instituții bancare ce măresc această limită la 70 ani pentru creditele clasice, dar numărul lor este destul de limitat.

Așadar, diferența dintre credit ipotecar și prima casa este minimă din perspectiva vârstei.

Perioada de rambursare

Pentru Prima Casă, lucrurile sunt destul de clar reglementate de către BNR și împrumuturile nu pot fi acordate pe perioade mai mari de 30 de ani.

La creditele ipotecare, acest interval este stabilit de către bancă și poate ajunge până la 35 de ani.

Așa că și la acest capitol ne vedem nevoiți ca pentru întrebarea Prima Casă sau credit ipotecar să alegem varianta standard, nu cu cea guvernamentală.

Condiții salariale

Cu toții știm că salariul va fi cel care va determina suma de bani pe care o persoană o va putea accesa prin oricare dintre cele două instrumente financiare descrise aici.

Cu toate acestea, cerințele sunt ceva mai mici pentru cei ce apelează la programul guvernamental.

Poți aplica pentru un credit Prima Casă chiar dacă ai salariul minim pe economie și, cu toate că nu vei putea accesa fonduri prea mari (doar 28.894 euro din calculele noasre), tot înseamnă ceva.

Așa că dacă ai venituri mici și te întrebi ce să alegi între un credit Prima Casă și un credit ipotecar, varianta guvernamentală este mai avantajoasă.

Statut civil

Aici lucrurile diferă puțin. Asta deoarece pentru un credit ipotecar clasic vei putea aplica și dacă ești singur sau într-o simplă relație, partenerul de viață putând deveni coplătitor chiar și dacă nu aveți acte de căsătorie.

Totodată, părinții pot deveni coplătitori sau chiar amici pe care îi ai.

La Prima Casă 2025 nu poți aplica decât individual sau împreună cu soțul/soția, dacă aceștia nu au beneficiat de program în trecut sau dacă nu au în proprietate o locuință cu suprafață mai mare de 50 mp (în acest caz ei putând fi doar co-debitori, nu și co-proprietari).

Vechime în muncă

Din nou, lucrurile sunt la fel în ceea ce privește vechimea în muncă.

Vei avea nevoie să ai cel puțin un an fără întreruperi pe cartea de muncă, cu 3 sau 6 luni la actualul job, în ambele situații.

Așa că duelul credit ipotecar vs Prima Casă rămâne și aici la egalitate.

Asigurări

În ambele situații ți se va impune să îți faci o asigurare de locuință obligatorie pentru toate calamitățile posibile.

Diferența este că în cazul programului guvernamental Statul este cel căruia îi revin banii în caz de dezastru, pe când la un credit ipotecar standard, banca este beneficiarul asigurării.

În cazul unui împrumut Prima Casă vei fi nevoit să faci și o asigurare facultativă care să fie cesionată în favoarea statului.

Cu toate că nu ești obligat, pentru creditele clasice poți încheia o polită facultativă, prin intermediul căreia vei obține o reducere a dobânzii.

Documente necesare

Dacă în mare parte a lor, documentele necesare la dosar vor fi asemănătoare, pentru Prima Casă vei avea nevoie de câteva acte suplimentare, cum ar fi:

Declarație notarială conform căreia atești faptul că nu ai în proprietate o locuință mai mare de 50 mp

Antecontract de vânzare-cumpărare + eventualele acte adiționale acestuia

Extras de Carte Funciară de Informare

Deci, la întrebarea credit ipotecar vs Prima Casă, trebuie să susținem că aici varianta standard are un mic avantaj.

Timp pentru aprobarea dosarului

Pentru un credit ipotecar standard lucrurile sunt destul de simple.

Odată ce ai completat cererea de creditare și întocmit dosarul, aprobarea acestuia nu durează mai mult de 7 – 14 zile.

Din păcate, nu același lucru poate fi spus și despre un dosar Prima Casă.

În primul rând, va trebui să aștepți aprobarea acestuia de către un ofițer de credit de la bancă, acțiune ce va dura la fel de mult ca în cazul de mai devreme, 7 – 14 zile.

Apoi însă, dosarul trebuie trimis către Fondul de Garantare Prima Casă, unde în general mai stă cel puțin o săptămână.

Zicem „cel puțin”, pentru că de foarte multe ori se întâmplă ca solicitantul să nu aibă toate actele completate corect, sau să mai trebuiască să facă dovada unor anumite venituri etc., iar dosarul va fi întors, urmând alte perioade de așteptare.

În general, cei ce se ocupă de astfel de împrumuturi sugerează ca perioadă maximă de așteptare termenul de 60 de zile.

Din această cauză, la acest capitol, avem un răspuns destul de clar pentru întrebarea Prima Casă sau credit ipotecar, a doua variantă fiind mai puțin stresantă.

Obligații

Pentru ambele tipuri de credite este ilegală solicitarea de taxe pentru rambursarea anticipată a împrumuturilor.

În ambele cazuri vei avea nevoie de acordul băncii dacă vei dori să închiriezi imobilul, dar pentru Prima Casă vei necesita și acordul Statului Român, cu toate că acesta rareori se va opune.

Dacă apelezi la un credit Prima Casă pentru achiziția unei locuințe, aceasta nu va putea fi înstrăinată termen de 5 ani de la data aprobării dosarului de împrumut.

Locuințele cumpărate prin programul guvernamental nu se supun Legii Dării în Plată.

Pentru a putea accesa un credit Prima Casă trebuie să nu fi apelat la program în trecut și să nu ai în proprietate o locuință mai mare de 50 mp (indiferent dacă achiziționată sau moștenită) și ți se permite deținerea doar a unei proprietăți cu suprafață utilă mai mică de 50 mp.

Deci, credit ipotecar sau Prima Casă?

Ei bine, acum că ți-am expus în același articol toate asemănările și deosebirile între cele două tipuri de instrumente financiare, sperăm că îți va fi mult mai ușor să te axezi asupra unui anumit tip de împrumut.

Dacă ne-ai întreba pe noi ce variantă este mai bună între un credit ipotecar sau Prima Casă, noi ți-am răspunde că varianta de împrumut standard are unele avantaje clare, cea mai importantă fiind cea care ține de dobânda fixă în primii ani de credit.

Acum, desigur, alegerea îți aparține.

Nu uita că din 2020, programul Prima Casă a devenit Noua Casă. Vezi cum diferă cele două programe între ele prin apăsarea butonului de mai jos.

Vezi mai multe articole Wiki

Noutăți din Credit

Articole

Comparații

Companii

Wiki

Întrebări

Conectează-te

Sau conectează-te prin email

Numele de utilizator sau parola sunt incorecte

Cod autentificare:

Vrei să începi să investești? Fă-o cu eToro!

Platforma eToro vine cu o mulțime de avantaje pentru clienții lor:

* Pentru a putea tranzacționa sume reale, va trebui să faci o depunere de minim 50 $.

61 % dintre conturile de investitori de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor. Ar trebui să vă gândiți dacă înțelegeți cum funcționează CFD-urile și dacă vă puteți permite să vă asumați riscul mare de a vă pierde banii.

Oferă o notă celor de la

Îți mulțumim că ai ales

Împărtășește experiența ta și ajută alți vizitatori să aleagă compania corectă.

Dă-le o notă celor de la acum

Site-ul nostru se folosește de cookie-uri, pentru a te ajuta să ai o experiență relevantă pentru tine. Utilizând paginile noastre, accepți aceste cookie-uri și politica de condifențialitate. Înainte de a continua, poți afla mai multe sau îți poți schimba setări cookie-uri.

Acest site web folosește cookie-uri printre alte instrumente de urmărire și analiză a utilizatorilor. Informațiile privind cookie-urile sunt stocate în browserul dvs. și îndeplinesc funcții, cum ar fi recunoașterea dvs. atunci când reveniți pe site-ul nostru web și ajutați echipa noastră să înțeleagă ce secțiuni ale site-ului vi se pare cele mai interesante și utile. Cookie-urile pot fi, de asemenea, utilizate în scopuri de marketing și publicitate sau pentru alte analize și operațiuni importante pentru afaceri.

Pentru a utiliza site-ul nostru, trebuie să fiți de acord cu Termenele și Condițiile noastre și cu politica de confidențialitate. Pentru a afla mai multe despre termenele legale care guvernează utilizarea site-ului nostru, vă rugăm să citiți Termenele și Condițiile noastre aici. Pentru a afla mai multe despre confidențialitatea dvs. atunci când utilizați site-ul nostru web și pentru a vedea o listă mai detaliată în scopul cookie-urilor noastre, cum le folosim noi și cum le puteți dezactiva, vă rugăm să citiți Politica noastră de confidențialitate aici.

Folosim cookie-uri pentru a ține minte preferințele și acțiunile dvs. în scopul de a vă ajuta și a optimiza experiența generală atunci când utilizați site-ul nostru. Acestea sunt cunoscute sub numele de cookie-uri esențiale.

Aceste cookie-uri includ acțiuni precum crearea sau utilizarea contului dvs. pe site-ul nostru, scrierea recenziilor, interacțiunea cu recenziile existente, oferirea de like-uri sau răspunsuri, scrierea altor conținut de utilizator pe site, configurarea preferințelor de căutare sau filtrare personalizate, acceptarea și salvarea preferințelor utilizatorului ( inclusiv preferințele de confidențialitate) sau orice altă acțiune care afectează modul în care experimentați Site-ul. Aceste cookie-uri sunt importante pentru a vă oferi cea mai bună experiență de utilizare posibilă și astfel pot fi eliminate doar manual, urmând instrucțiunile găsite în politica noastră de confidențialitate.

De asemenea, folosim cookie-uri neesențiale, menționate și ca „cookie-uri suplimentare”, care ne ajută să îmbunătățim eforturile noastre de marketing și publicitate online și să optimizăm continuu experiența utilizatorilor pe site-ul nostru. Aceste cookie-uri ne permit să urmărim acțiunile utilizatorului dvs. și să le asociem cu date de utilizator anonime, cu asistența unor terți și servicii precum Google Ads, Google Analytics, DoubleClick, Bing Ads, Gleam, Typeform, RedTrack, Google Tag Manager, Yahoo, Facebook, YouTube etc.

Pentru a vedea o listă detaliată despre utilizarea datelor dvs. vă rugăm să consultați Politica noastră de confidențialitate, secțiunea II. Cum vă folosim informațiile.

Pentru a afla mai multe despre confidențialitatea dvs. atunci când utilizați site-ul nostru web și pentru a vedea o listă mai detaliată în scopul cookie-urilor noastre, cum le utilizăm și cum le puteți dezactiva, vă rugăm să citiți Politica noastră de confidențialitate