Wiki

Ce este IRCC și cum ne influențează ratele. Ghid complet 2026

Ce este IRCC? Cum va influența acesta împrumuturile viitoare și cum se deosebește el de ROBOR? Toate răspunsurile aici!

Aderă la

Aderă la

8 Min de citit | Banii tăi

IRCC - Ce este și cum ne influențează ratele bancare în 2026

IRCC (Indicele de Referință pentru Creditele Consumatorilor) este un element esențial pentru persoanele care accesează credite cu dobândă variabilă în lei. Începând cu mai 2019, acesta a devenit un punct de referință important pentru calcularea ratelor lunare.

Acest articol îți oferă o analiză completă a indicelui IRCC, explicând cum este calculat, cum influențează ratele și ce strategii poți adopta pentru a reduce impactul său asupra bugetului tău.

Așadar, fără alte cuvinte de introducere, să începem.

Ce este IRCC și cum funcționează?

IRCC este un indice introdus prin Ordonanța de Urgență 19/2019, fiind conceput ca o alternativă la ROBOR. Este utilizat pentru calcularea dobânzilor la creditele cu dobândă variabilă acordate persoanelor fizice, precum:

Descoperiri de cont

În popor, IRCC a fost numit și „Noul ROBOR” și se pare că termenul se mai folosește încă, la mai bine de cinci ani de la lansarea noului indice.

Cum se calculează IRCC?

Calculul IRCC are la bază tranzacțiile reale din piața interbancară. Spre deosebire de ROBOR, care reflectă ofertele băncilor de a împrumuta bani între ele, IRCC se bazează pe ratele efective la care s-au realizat tranzacțiile între bănci.

Acest mod de calcul aduce mai multă transparență și o legătură directă cu piața monetară.

Procesul de calcul al IRCC

Modul de calculare al IRCC-ului este ceva mai dificil de înțeles față de cel al ROBOR-ului, dar noi am încercat să îl explicăm cât mai pe înțelesul tuturor:

Pasul 1: Determinarea ratei dobânzii zilnice

În fiecare zi lucrătoare, pe piața monetară interbancară, băncile realizează tranzacții de împrumuturi între ele. Banca Națională a României (BNR) înregistrează aceste tranzacții și calculează o rată zilnică a dobânzii.

Aceasta este determinată ca o medie ponderată a tuturor dobânzilor practicate pentru tranzacțiile respective, raportată la volumul tranzacțiilor din acea zi.

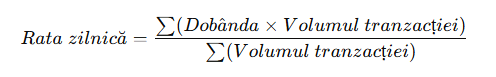

Iată formula de calcul utilizată:

Unde:

Dobânda reprezintă rata de dobândă pentru fiecare tranzacție

Volumul tranzacției reprezintă suma totală tranzacționată între bănci

Pasul 2: Calcularea mediei trimestriale

La finalul fiecărui trimestru, se calculează media aritmetică a tuturor ratelor zilnice de dobândă înregistrate pe parcursul trimestrului.

Aceasta devine valoarea IRCC aplicabilă pentru următorul trimestru.

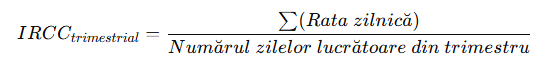

Iată formula de calcul utilizată:

Unde:

∑(Rata zilnică) - reprezintă suma ratelor zilnice din trimestru

Numărul zilelor lucrătoare - BNR elimină zilele în care nu au fost realizate tranzacții (de exemplu, weekend-uri și zilele libere legale), astfel încât media să reflecte doar zilele cu activitate pe piață

Pasul 3: Publicarea valorii IRCC:

La începutul fiecărui trimestru (de obicei în prima zi lucrătoare), BNR publică valoarea actualizată a IRCC pe site-ul său oficial.

Această valoare este valabilă pentru toate contractele noi de credit semnate în trimestrul respectiv.

Un exemplu practic de calcul al IRCC

Să presupunem că în trimestrul I al anului:

Au avut loc 60 de zile lucrătoare

În fiecare zi, băncile au realizat tranzacții la rate diferite și volume variabile

| Tranzacții ziua 1 | Dobânda (%) | Volumul tranzacțiilor (mil. lei) |

|---|---|---|

| 1 | 2.50 | 100 |

| 2 | 2.60 | 200 |

| 3 | 2.40 | 150 |

| Tranzacții ziua 2 | Dobânda (%) | Volumul tranzacțiilor (mil. lei) |

|---|---|---|

| 1 | 2.40 | 200 |

| 2 | 2.55 | 100 |

| 3 | 2.40 | 250 |

| 4 | 2.35 | 200 |

| Tranzacții ziua 60 | Dobânda (%) | Volumul tranzacțiilor (mil. lei) |

|---|---|---|

| 1 | 2.50 | 100 |

| 2 | 2.55 | 100 |

Pasul 1: Calcularea ratei zilnice medii ponderate pentru fiecare zi

Pentru ziua 1: Rata zilnică = (2.50100 + 2.60200 + 2.40*150)/(100+200+150) = 2.51%

Pentru ziua 2: Rata zilnică = (2.40200 + 2.55100 + 2.40*250 + 2.35 * 200)/(200+100+250+200) = 2.41%

Pentru ziua 60: Rata zilnică = (2.50100 + 2.55100)/(100 + 100) = 2.52%

Acest proces se repetă pentru toate cele 60 de zile lucrătoare iar apoi se adună toate ratele zilelor lucrătoare și se împarte la numărul de zile lucrătoare.

Pasul 2: Calcularea mediei aritmetice a ratelor zilnice Să presupunem că suma ratelor zilnice pentru cele 60 de zile este: 150%.

Atunci valoare IRCC trimestrială ar fi 150%/60 = 2.50%.

Această valoare de 2.50% va fi utilizată pentru toate creditele acordate în trimestrul următor.

Metodologie exemple

Evident, exemplele de mai sus sunt mult simplificate.

Probabil că există zile în care discutăm despre sute de tranzacții care au loc între bănci în țara noastră și de mii de milioane lei tranzacționate, care vor face calculele mult mai vaste față de ce am prezentat noi.

Însă trebuie să reții facptul că formulele rămân aceleași.

Când se actualizează IRCC?

Indicele este actualizat trimestrial, conform următorului calendar:

T1 (ianuarie – martie): Se aplică în T2 (aprilie – iunie)

T2 (aprilie – iunie): Se aplică în T3 (iulie – septembrie)

T3 (iulie – septembrie): Se aplică în T4 (octombrie – decembrie)

T4 (octombrie – decembrie): Se aplică în T1 (ianuarie – martie)

Ai nevoie de bani?

Găsește cel mai bun credit rapid în doar câteva minute folosind aplicația noastră de comparare.

Găsește cel mai bun creditor acum

Cum influențează IRCC ratele bancare?

Pentru a înțelege cum influențează IRCC costul creditelor, să luăm următorul exemplu:

| Parametru | Valoare IRCC scăzută (2%) | Valoare IRCC ridicată (6%) |

|---|---|---|

| Marja băncii | 3% | 3% |

| Rata dobânzii totale | 5% | 9% |

| Credit inițial (lei) | 100.000 | 100.000 |

| Durată credit (ani) | 20 | 20 |

| Rată lunară (lei) | 659 | 899 |

În acest exemplu, o creștere de 4 puncte procentuale a IRCC determină o majorare a ratei lunare cu 240 lei.

Poate că nu îți pare prea mare suma, dar pe an am discuta despre o diferență de 2.880 lei, echivalentul a peste 4 rate la dobândă calculată cu IRCC de 2%.

Avantajele și dezavantajele indicelui IRCC

Transparență: Calculul IRCC este bazat pe tranzacții reale, ceea ce reduce speculațiile din piață.

Predictibilitate pe termen scurt: Actualizarea trimestrială permite debitorilor să prevadă fluctuațiile ratei și să își planifice bugetul.

Tendințe inițial mai scăzute: În comparație cu ROBOR, IRCC a avut inițial valori mai mici, oferind avantaje consumatorilor.

Întârzierea impactului: Deoarece IRCC este calculat pe baza datelor din trimestrul anterior, ratele nu reflectă imediat fluctuațiile economice actuale.

Marje fixe mari: OUG 19/2019 nu limitează marja băncilor, cum o făcea legea care guverna ROBOR-ul, ceea ce poate duce la costuri suplimentare.

Creșteri semnificative în perioadele de instabilitate economică: IRCC poate crește semnificativ în urma unui trimestru cu dobânzi interbancare ridicate.

Sfaturi pentru a reduce impactul IRCC asupra ratelor

Refinanțează-ți creditul: Compară oferte și refinanțează cu un credit la dobândă fixă. Avantajul - stabilitate pe termen lung, indiferent de fluctuațiile IRCC.

Achită anticipat o parte din credit: Fă o rambursare anticipată și diminuează principalul pentru a reduce valoarea dobânzii pe termen lung.

Monitorizează IRCC și planifică-ți bugetul: Urmărește evoluția trimestrială a IRCC pe site-ul BNR și ajustează-ți cheltuielile în consecință.

Crește-ți veniturile: Explorează surse suplimentare de venit pentru a compensa eventualele creșteri ale ratei. Spre exemplu, pe site-ul nostru poți citi un ghid complex despre cele cum să începi să tranzacționezi la bursa de valori sau chiar unul detaliat despre cele mai bune tipuri de investiții.

Întrebări frecvente despre IRCC

Ce este IRCC?

Ce este IRCC?

IRCC – Indicele de Referință pentru Calcularea Creditelor, supranumit și noul ROBOR este un indice de referință ce a început să fie utilizat începând cu data de 2 mai 2019 pentru toate creditele cu dobândă variabilă, luate în lei.

Cum se calculează IRCC?

Cum se calculează IRCC?

Noul ROBOR se calculează ca media aritmetică a ratelor de dobândă zilnice aferente tranzacțiilor interbancare din fiecare trimestru. Indicii sunt publicați în fiecare zi de către BNR la ora 11:00, iar la final de trimestru se stabilește IRCC pentru trimestrul următor.

Este IRCC mai mic decât ROBOR?

Este IRCC mai mic decât ROBOR?

Cu toate că prima valoare pentru IRCC, afișată pe data de 2 mai 2019, a fost, într-adevăr, mai mică cu aproape un procent față de ROBOR, diferența dintre cei doi indici a tot continuat să scadă de-a lungul timpului, iar în unele situații ROBOR a fost mai chiar mic decât IRCC.

Cu ce riscuri vine IRCC?

Cu ce riscuri vine IRCC?

Principalul risc cu care vine IRCC se datorează modului în care a fost publicată OUG 19/2019. Această ordonanță obligă băncile ca la creditele cu dobânzi variabile în lei să folosească pentru calcularea ratelor indicele de referință pentru calcularea creditelor + o marjă fixă, însă nu limitează această marjă.

Pentru ce tipuri de credite se aplică noul indice?

Pentru ce tipuri de credite se aplică noul indice?

IRCC se aplică în calcularea dobânzilor persoanelor fizice care vor accesa credite în lei cu dobândă variabilă de consum și ipotecare.

Pentru ce credite nu se va aplica IRCC?

Pentru ce credite nu se va aplica IRCC?

În mod cert acest indice nu se va aplica pentru persoanele juridice care accesează un împrumut și pentru creditele cu dobândă fixă.

Concluzii

IRCC este un instrument important pentru calcularea ratelor la creditele cu dobândă variabilă, oferind un grad mai mare de transparență și corelare cu realitățile pieței.

Deși are avantaje clare față de ROBOR, cum ar predictibilitate mai mare, este esențial să fii informat și să îți adaptezi strategia financiară pentru a minimiza impactul fluctuațiilor asupra bugetului tău.

Comentarii

Doar utilizatorii înregistrați pot lăsa comentarii