Wiki

Ce este scorul FICO?

Scorul FICO este esențial în stabilirea gradului de risc al unei persoane care apelează pentru un credit. Vezi aici cum se calculează.

Aderă la

Aderă la

4 Min de citit | Credite

Scorul FICO reprezintă un număr format din trei cifre care arată riscul pe care un creditor și-l asumă la acordarea unui împrumut. Cu alte cuvinte, scorul FICO influențează direct decizia unei bănci de a accepta sau de a respinge cererea de creditare a unui potențial client.

Cum se calculează scorul FICO și de ce este el atât de important?

Răspunsurile, dar și multe alte detalii interesante, în acest articol.

Scapă de istoricul negativ la Biroul de Credit

Te-ai săturat să ai un scor FICO negativ din cauza unui istoric nu foarte favorabil la Biroul de Credit, care îți face imposibilă accesarea de noi împrumuturi?

Cabinetul de avocatură R&R Partners îți vine în ajutor!

Completează online cererea de ștergere din Biroul de Credit, apăsând butonul de mai jos, iar un reprezentant al partenerilor noștri te va contacta cu scopul de a-ți explica ce proceduri trebuie să urmezi, pentru a putea scăpa de statutul de „restant” sau „rău-platnic”.

Ce este acela scor FICO?

Scorul FICO este un acronim ce provine de la termenii Fair Isaac COrporation.

Acest instrument reprezintă o modalitate standardizată prin care birourile de credit din lumea întreagă pot stabili, într-o manieră obiectivă, gradul de risc al unui potențial client ce solicită un credit către o instituție financiară.

Altfel spus, acest scor biroul de credit poate fi privit ca un indicator dinamic de risc pentru credite, ce ia în calcul o mulțime de variabile atunci când stabilește scoringul unui individ.

Fiecărui potențial client îi atribuie un număr cuprins între 300 și 850, arătând probabilitatea ca respectiva persoană să își plătească, sau nu, împrumutul solicitat.

Cum se calculează scorul FICO?

Acest instrument a fost gândit imediat după Criza Financiară din 2007 și a început să fie implementat în anul 2009, metoda de calcul fiind agreată și folosită inclusiv de către Biroul de Credit din țara noastră.

Calculat după o metodologie standardizată la nivel internațional, scorul FICO este determinat pe baza istoricului comportamentului de plată al fiecărui individ în parte.

Ce parametrii sunt luați în calcul?

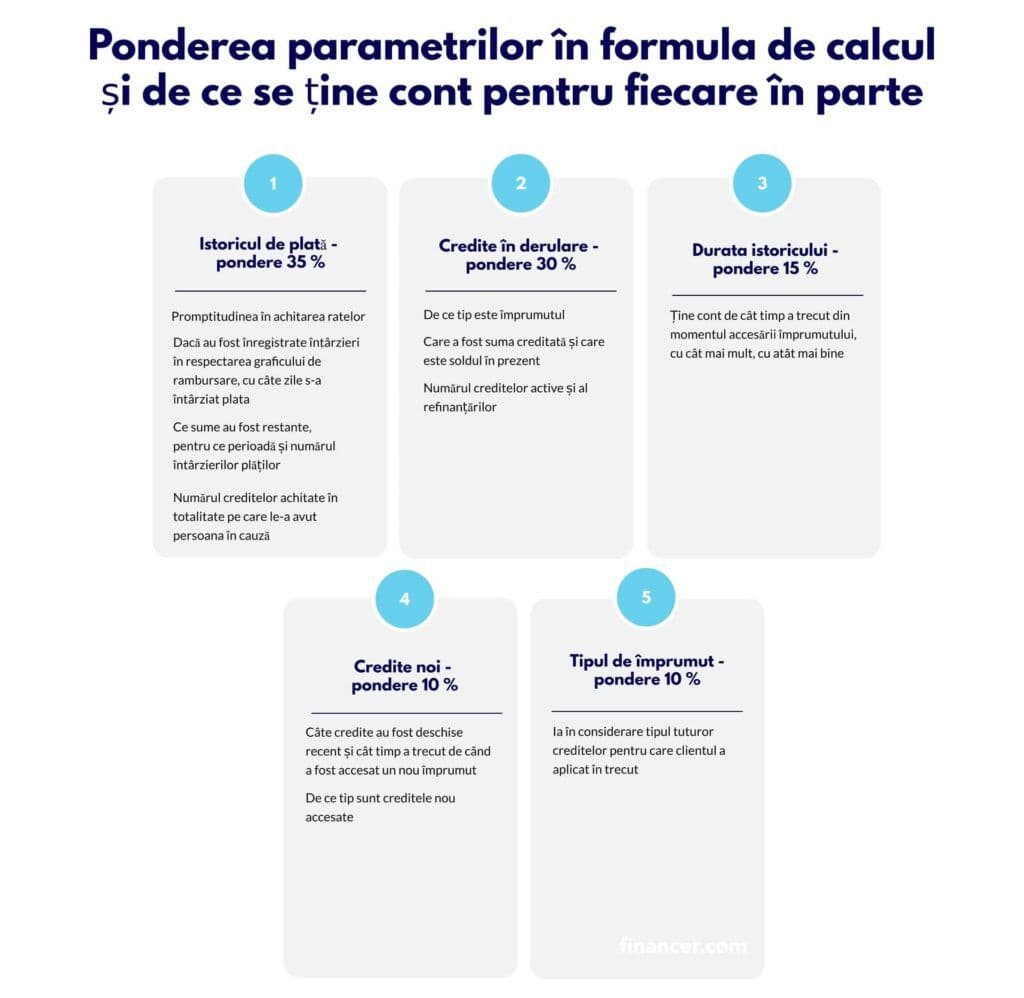

În stabilirea scoring-ului personal, se iau în calcul mai mulți parametrii.

Dintre ei, istoricul de plată este foarte important și vine cu ponderea cea mai mare. Astfel, cu cât clientul în cauză a înregistrat întârzieri mai mari în privința obilgațiilor de plată, cu atât scorul său va avea de suferit și va scădea.

Cu toate acestea, el se poate redresa odată cu plata la timp a ratelor rămase și cu respectarea graficului de rambursare.

Tot la capitolul istoric de plată vor fi trecute în revistă și sumele restante, iar cu cât acestea sunt mai mari, cu atât și scoring-ul va scădea.

Comportamentul persoanelor ce au credite în derulare este și el foarte important. Tipul împrumuturilor, soldurile pe care le avem, toate aceste aspecte influențează, într-un mod sau altul, scorul individual.

Pe lângă acești parametrii principali mai sunt și alții, secundari, a căror importanță este mai mică, dar care se vor face simțiți în calculul final.

În continuare, iată care sunt ei și care este ponderea fiecăruia în parte.

Ponderea parametrilor în formula de calcul

Iată care este ponderea parametrilor atunci când se calculează scorul FICO:

Totodată, mai există un aspect care influențează destul de mult valoarea acestui scor FICO, cu toate că nu se regăsește efectiv ca un procent în formula de calcul.

Acesta ține de numărul de interogări ce au fost făcute în nume personal către Biroul de Credit.

Așadar, cu cât faci o nouă solicitare de credit ce necesită verificarea scoring-ului, cu atât acesta va scădea.

Atenție!

Multiplele interogări a situației personale la Biroul de Credit vor duce la scăderea scorului FICO.

Cum influențează FICO score acordarea creditelor

Nu de puține ori s-a întâmplat ca potențiali clienți ai instituțiilor financiare, care la o primă vedere păreau perfect eligibili pentru obținerea unui împrumut, să nu poată obține creditul dorit.

Chiar dacă aceștia nu figurau cu întârzieri în plata ratelor sau ca rău-platnici la Biroul de Credit, au fost refuzați din cauză că aveau un scor FICO prea mic.

Așa cum a fost specificat și puțin mai sus, folosindu-se de sistemul Fair Isaac Corporation, Biroul de Credit îi atribuie un anumit scoring fiecărui individ, cuprins între 300 și 850, astfel:

Scor FICO slab - între 300 și 450

Scor FICO sub mediu - între 451 și 550

Scor FICO mediu - între 551 și 650

Scor FICO bun - între 651 și 750

Scor FICO excelent - între 751 și 850

Pe baza lui, instituțiile financiare stabilesc IQ-ul monetar al solicitantului, după cum urmează:

Cu alte cuvinte, chiar dacă la o primă vedere ai putea crede că ești eligibil pentru un credit - ai venitul suficient de mare și nu ai avut vreodată vreun împrumut, deci nu ai cum să fi înregistrat restanțe - lipsa unui istoric FICO va fi considerat un punct negativ.

Așadar, lipsa unui istoric de creditare, de orice fel ar fi acesta, poate duce automat la refuzarea anumitor împrumuturi ceva mai mari, cum ar fi cele ipotecare.

Din fericire, unele IFN-uri de la noi din țară pot oferi credite fără verificarea istoricului la Biroul de Credit. Mai multe detalii aici.

Câteva sfaturi utile

Dacă nu vrei să te trezești în situația în care să ai nevoie de un împrumut, pentru care să nu poți aplica din cauza lipsei unui istoric de creditare te sfătuim să aplici următoarele tactici:

Accesează un credit fără dobândă, care vine cu costuri 0 și achită-l la timp, astfel încât să înceapă să ți se calculeze un scor FICO

Fă-ți un card de cumpărături, achiziționează produse prin intermediul lui și achită-ți la timp datoriile

Cu ajutorul instrumentelor financiare amintite, nu doar că îți vei crea un istoric, dar vei dezvolta și un comportament de creditare adecvat, ce te va ajuta în stabilirea unui scor favorabil.

Plătește-ți la timp datoriile

Pentru ambele situații, este foarte important să nu uiți să rambursezi sumele împrumutate în perioada stabilită contractual!

În caz contrar, strategiile prezentate vor avea fix efectul advers – vor duce la scăderea scoringului.

Concluzii

Scorul FICO este un instrument extrem de important pentru cei ce doresc să ia un credit.

Chiar dacă nu toate instituțiile financiare se folosesc de scoring-ul personal în acceptarea sau refuzarea unei cereri de creditare, cu siguranță, în viitor, sistemul Fair Isaac Corporation va fi tot mai utilizat.

Așadar, nu putem decât să îți reamintim importanța achitării tuturor ratelor și împrumuturilor la timp și, de ce nu, aplicarea unor tactici care să fie în favoarea ta, precum cele amintite puțin mai sus, și care să te ajute la creșterea scoring-ului.

Și, ca de fiecare dată când vine vorba de instrumente financiare, ne vedem nevoiți să îți reamintim moto-ul paginii noastre: Împrumută-te responsabil!

Comentarii

Doar utilizatorii înregistrați pot lăsa comentarii