Wiki

Rambursare anticipată - tot ce trebuie să știi în 2026

Aderă la

Aderă la

7 Min de citit | Credite

Când este bine să faci rambursare anticipată? Și dacă alegi această variantă, este mai avantajos să scazi valoarea plăților lunare sau perioada de maturitate a împrumutului?

Ei bine, iată care este rezultatul pe care l-am obținut noi în baza exercițiului pe care ți-l vom prezenta mai jos, lăsându-te pe tine să tragi singur concluziile de rigoare:

Rezumat articol

Să presupunem un credit ipotecar de 150.000 lei luat pe 30 ani va avea un cost total standard de 487.311,76 lei.

Rambursând anticipat doar 10.000 lei din el, vei putea economisi:

21.458,20 lei dacă alegi varianta cu reducere a ratei lunare

117.757,17 lei dacă alegi varianta cu reducere a perioadei și păstrarea ratei lunare

Acum, în ceea ce privește când se face rambursarea anticipată, vei putea economisi:

117.454,05 lei dacă alegi să faci plata a doua zi după data scadentă

108.714,16 lei dacă alegi să faci plata a 29-a zi după data scadentă

Cifrele din acest exercițiu au fost reînnoite în martie 2026, pentru a rămâne relevante.

În continuare, vom începe cu câteva noțiuni de bază cum ar fi ce înseamnă rambursare anticipată, cum se face și cu ce comisioane vine.

Dacă nu te interesează aspectele enunțate anterior, poți citi direct analiza noastră rambursare vs economisire sau ce este mai bine să alegi - reducerea ratei lunare ori a perioadei contractuale.

Ce înseamnă rambursare anticipată

Rambursarea anticipată reprezintă achitarea în avans a unei sume de bani din soldul creditului, oricând înainte de scadența finală a împrumutului. Este o metodă foarte eficientă de a-ți reduce costul total al creditului, întrucât din suma achitată nu se va mai calcula dobândă.

Acest tip de plata anticipată credit este atent reglementată atât de către Guvernul României, printr-o serie de legi și ordonanțe de urgență, precum și de către Parlamentul European.

Așadar, condițiile cu privire la termeni și comisioane nu sunt negociate de către instituțiile financiare, ci sunt standard pentru toți operatorii.

Rambursarea anticipată poate fi de două feluri:

Parțială – în cazul în care achiți doar o parte din datorie

Integrală – când plătești în avans toată suma pe care o mai ai în soldul curent

Cum faci o rambursare anticipată

Atunci când dorești să rambursezi anticipat un credit, tot ce trebuie să faci este să completezi o cerere în acest sens și să o trimiți băncii al cărui client ești.

În cadrul cererii specifici suma de bani pe care vrei să o depui, faptul că vrei să o utilizezi pentru plata anticipată și modul cum se va efectua recalcularea împrumutului.

Este foarte importantă completarea acestei cereri, pentru că, în caz contrar, chiar dacă depui toți banii în cont, banca nu are dreptul să îți tragă de la sine putere acele sume.

Când poți face plata anticipată

Conform legii, beneficiarii unui credit vor putea face o plată înainte de termen oricând vor dori ei, cu câteva excepții, acestea fiind:

În cazul unui leasing, ești obligat ca durata acestuia să fie mai mare de 1 an

Pot exista cazuri în care instituțiile bancare solicită achitarea unei anumite sume minime pentru a se lua în considerare o astfel de procedură (cum ar fi echivalentul a două sau mai multe rate etc.)

Rambursare anticipată integrală

Așa cum probabil că se înțelege din denumirea produsului, rambursarea anticipată integrală duce la stingerea datoriei pe care ai avea-o la bancă.

Și, desigur, ne poate ajuta să economisim foarte mulți bani.

În continuare, îți vom da un exemplu, pentru a observa ce sume poți pune deoparte achitând integral, în avans, un împrumut.

Metodologia de lucru din exemplele noastre

Pentru calcule pe care urmează să le prezentăm în continuare, ne-am folosit de un calculator rambursare anticipată de pe site-ul colegilor de la Finzoom.

Împrumutul fictiv din toate exercițiile sună în felul următor:

Credit ipotecar pe 30 ani, cu dobândă variabilă și rate egale

Valoare locuință: 350.000 lei

Avans achitat: 200.000 lei

Credit luat: 150.000 lei

DAE: 11.89 % (am luat ca exemplu un credit oferit de ING, fără avantajele de a încasa salariul acolo sau de a încheia o asigurare de viață)

Suma finală de plată la finalul celor 30 ani: 487.311,76 lei

Rezultă o dobândă totală de 337.311,76 lei

Dacă ar fi să poți rambursa anticipat integral creditul de mai sus, ai avea un total dobândă economisită de 321.891,32 lei.

Ai nevoie de bani?

Găsește cel mai bun credit rapid în doar câteva minute folosind aplicația noastră de comparare.

Găsește cel mai bun creditor acum

Rambursarea anticipată parțială

Rambursarea anticipată parțială înseamnă plata unei părți din soldul creditului, înainte de termen.

Asta înseamnă că, pentru sumele respective, instituția creditoare nu va mai calcula comisioane sau dobânzi. Ca atare, tu vei ajunge să economisești bani.

Atunci când plătești în avans o sumă de bani, vei putea opta ce se întâmplă cu creditul în continuare. Ai de ales între două variante:

Reduci perioada contractuală, dar păstrezi aceeași rată

Reduci rata și păstrezi aceeași perioadă a creditului

Rambursare anticipată cu reducerea perioadei sau a ratei lunare, ce este mai avantajos?

În exemplele pe care urmează să ți le prezentăm, ne-am folosit de același calculator și exemplu ca mai sus.

În ambele situații am ales să plătim anticipat 10000 lei, iar rezultatele sunt următoarele:

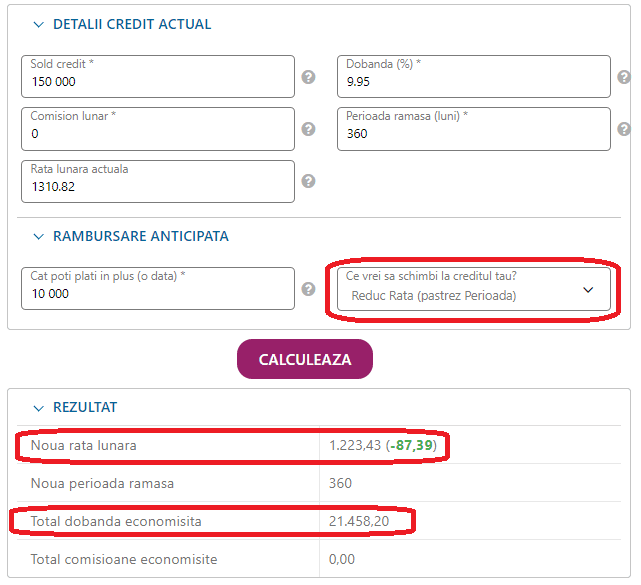

Reducerea ratei lunare

În prima variantă, am ales ca după ce facem o plată anticipată credit, să păstrăm aceeași perioadă contractuală și să ni se reducă rata lunară.

Ca atare, în urma exercițiului vom fi rămas cu o rată de 1.223,43 lei, mai mică cu 87,39 lei față de rata inițială, iar la final de contract vom fi ajuns să economisim 21.458,20 lei, conform graficului.

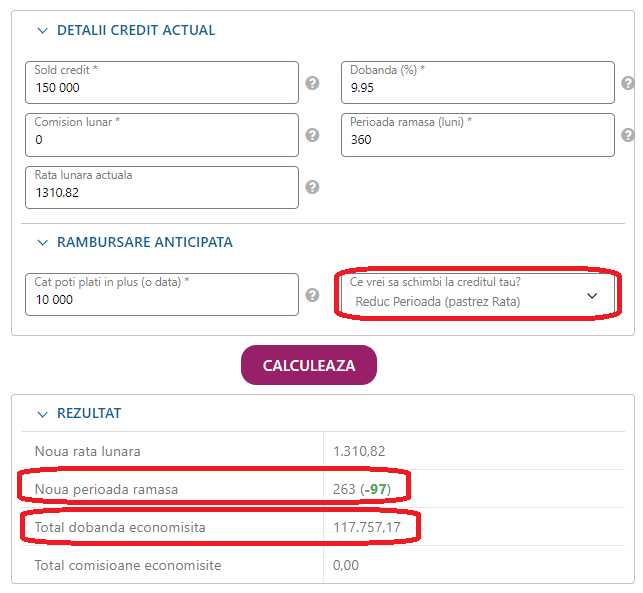

Reducerea perioadei contractuale

În cea de-a doua variantă, am ales ca după rambursarea anticipată a creditului să păstrăm rata lunară la aceeași valoare la care era, dar să reducem perioada împrumutului.

Astfel, creditul se va fi desfășurat pe încă alte 263 luni, cu 97 luni mai puțin față de varianta inițială și vom fi reușit să economisim 117.757,17 lei.

Rambursarea anticipată cu reducerea ratei sau a perioadei?

Concluzionând, strict din punct de vedere economic, reducerea perioadei este mult mai avantajoasă, reușind în felul acesta să economisim de peste 5 ori mai mulți bani față de varianta cu reducerea ratei în exercițiul de mai sus.

Pe de altă parte, o rată mai mică poate fi și ea utilă deoarece reduce efortul financiar lunar, care pentru unii poate că este prea mare.

Când e bine să faci rambursare anticipată

În ultima vreme, am tot fost întrebați de către vizitatorii noștri pe mail sau în comentariile de mai jos „Când e bine sa rambursezi anticipat un credit”.

Răspunsul este în ziua următoare datei scadente a creditului. Sigur, după achitarea ratei obișnuite.

De ce, poate că ne întrebi? Pentru că atunci când efectuăm o plată anticipată credit plătim și dobânda la zi. Ori dacă faci asta următoarea zi după scadență, dobânda se calculează doar pentru o zi.

Dacă ai alege să rambursezi anticipat la 20 zile de la scadență, spre exemplu, vei avea de plătit întâi dobândă pentru cele 20 zile, iar abia apoi restul banilor se vor duce către achitarea principalului.

Cu alte cuvinte, rămân mai puțini bani de depus pentru reducerea soldului și, ca atare, costul rezultat în urma aplicării dobânzi pe diferența de bani va fi mai mare.

Când este bine să faci plata anticipată într-o anumită lună

Pentru a te ajuta să înțelegi mai bine conceptul pe care abia l-am descris, ne-am gândit să venim cu un nou exemplu. Să zicem că avem același exercițiu de mai sus.

În prima lună, din rata calculată de 1310 lei, 149,99 lei reprezintă princupalul, iar 1.160,83 reprezintă dobânda, conform scadențarului băncii. Împărțind la 30 rezultă o dobândă zilnică medie de 38,66 lei. Vei vedea în curând de ce am făcut și acest calcul.

Să zicem că te decizi să rambursezi anticipat tot 10.000 lei, dar în zile diferite. Ai următoarele calcule (am folosit tot același calculator rabursare anticipată ca în exemplele de mai sus la realizarea lor, iar sumele economisite sunt aferente variantei în care am ales reducerea perioadei și nu a ratei):

Faci plata a doua zi după data scadentă - vei avea de plătit 38,66 lei dobândă, iar restul banilor, 9961.34 se vor scădea din principal, deci economisești la final 117.454,05 lei

Faci plata a 10-a zi după scadență - vei avea de plătit 386,6 lei dobândă, iar restul banilor 9,613.4 lei se vor scădea din principal, deci economisești la final 114.711,43 lei

Faci plata a 20-a zi după scadență - vei avea de plătit 773,2 lei dobândă, restul banilor 9,226.8 se vor scădea din principal, deci economisești la final 111.589,71 lei

Faci plata a 29-a zi după scadență - vei avea de plătit aproape o rată întreagă, 1.121,14 dobândă, restul banilor 8.878,86 lei se vor scădea din principal, deci economisești la final 108.714,16 lei

Vezi cum, în exemplul prezentat mai sus, ajungi să economisești până la 8.740 lei mai puțin dacă faci plata anticipată în ultima zi după scadență și nu în prima.

Comision rambursare anticipată credit

Conform legislației în vigoare, pentru toate creditele care au dobândă variabilă, comisionul de rambursare anticipată este 0 pe toată durata împrumutului.

Așadar, atunci când faci o rambursare anticipată credit ipotecar, imobiliar, Primă Casă sau Noua Casă și poate chiar și unele de nevoi personale, costul pentru recalculare va fi 0 lei.

Pentru împrumuturile cu dobândă fixă, se aplică următoarele comisioane:

0, dacă după rambursarea anticipată se trece la dobândă variabilă

0.5 % din valoarea achitată în avans dacă perioada dintre rambursare și finalul contractului este mai mică de un an

1 % din valoarea achitată, dacă perioada contractuală rămasă este mai mare de un an

Rambursare anticipată a creditului sau economisire bani?

Este mai bine să plătești cât poți de mult, cât mai rapid din credit cu putință, ori este de preferat să achiți o sumă minimă către împrumut și să îți mărești economiile?

Iată o întrebare foarte des rostită de persoanele care au credite.

Ei bine, răspunsul este unul puțin mai complex, pentru că și aceste împrumuturi sunt de mai multe feluri.

Spre exemplu, sfatul nostru ar fi ca dacă ai accesat un credit rapid ori un credit nevoi personale, acestea să fie rambursate cât de repede cu putință.

Asta deoarece dobânzile lunare pe care le vei plăti pentru ele vor fi unele foarte mari. Cu cât le achiți mai devreme, cu atât costul final al creditelor va fi mai mic.

Pe de altă parte, pentru un credit ipotecar, a cărui valoare este mult mai mare, situația este ceva mai diferită și depinde de mai mulți factori.

Echipa Financer.ro îți va prezenta în continuare recomandările majorității economiștilor.

I/V mai mare de 75 %

I/V (împrumut împărțit la valoare) reprezintă raportul dintre valoarea bunului pe care l-ai cumpărat și suma de bani împrumutată.

Spre exemplu, dacă ai luat un credit ipotecar de 800.000 lei, iar valoarea locuinței este de 1.000.000 lei, atunci indicele I/V va fi de 80 %.

Dacă I/V este mai mare de 75 %, atunci ar trebui să plătești cât de mult și cât de repede poți din împrumut, pentru a reduce valoarea sub acest prag.

Niciodată un este bine ca I/V să fie mai mare de 75 %.

De ce spunem asta? Deoarece nu vrem ca, în cazul în care piața imobiliară se prăbușește și, din diverse cauze, nu îți mai poți achita ratele, să fii în situația în care vânzând proprietatea să nu îți poți acoperi măcar datoriile către creditor.

I/V între 50 % și 75 %

Atunci când valoarea raportului I/V scade sub 75 %, vine momentul în care punem bani deoparte.

Cu cât te apropii mai mult de 50 %, cu atât sumele economisite ar trebui să crească, iar cele alocate rambursării anticipate, reduse.

Nu ne înțelege greșit, vei continua să plătești înainte de termen creditul. Dar, încet-încet, începi să îți aduni tot mai mulți bani pentru zile negre, cum spunem noi, românii.

Noi te sfătuim să procedezi în felul următor:

Pune bani lunar într-un cont de economii, astfel încât să îți poți crea un fond de urgență. Suma exactă depinde de costurile lunare pe care le ai și ar trebui să îți poată acoperi cheltuielile pentru cel puțin 6 luni

Odată strâns fondul de urgență, este timpul să începi să faci planuri pentru viitor. Așa că orientează-te spre investiții ce vor veni cu rate de profit mult mai mari decât conturile de economii

I/V între 50 % și 20 %

Dacă ai un raport împrumut/ valoarea locuinței de sub 50 %, atunci ținta ar trebui setată pe investiții.

Deja este clar că ai obiceiuri financiare sănătoase, dacă ai reușit să îți achiți mai bine din jumătatea creditului, iar mare parte a dobânzii către banca a fost achitată. Astfel că, de acum încolo, este timpul să începi să faci bani.

Pe pagina noastră, vei putea citi o mulțime de ghiduri în acest sens:

I/V mai mic de 20 %

De cele mai multe ori, în această situație se regăsesc persoanele trecute de 50 de ani precum și cele care au avut fost riguroși cu finanțele proprii și au rambursat anticipat parțial împrumuturile active.

Dacă raportul I/V este mai mic de 20 %, sfatul experților este să nu achiți integral creditul, chiar dacă ai putea-o face.

Deja ceea ce mai ai de achitat este, mai mult sau mai puțin soldul împrumutului. O foarte mică parte din rată va mai reprezenta dobânda către banca întrucât aceasta este plătită prima la noi în țară.

Axează-te, așadar, pe siguranța ta financiară, creându-ți fonduri pentru zile negre, investind banii în acțiuni, fonduri de pensii sau în asigurări de viață.

Astfel, vei avea ceva sume puse deoparte atunci când te vei decide să renunți la job-ul de zi cu zi și chiar vei avea și alte surse de venit pe lângă pensie.

Concluziile articolului

Rambursarea anticipată a creditului este o tehnică extrem de utilă prin care ne putem reduce costul total al unui împrumut.

Ea nu reprezintă altceva decât plata în avans a ratelor și vine cu două opțiuni:

Reducerea valorii ratei lunare, cu păstrarea perioadei contractuale

Reducerea perioadei contractuale și păstrarea valorii ratelor lunare

Din calculele noastre și din tot ce am citit urmărind mai mulți experți financiari, se pare că varianta a doua, cea cu reducerea perioadei creditului este cea mai avantajoasă și ne ajută să economisim cei mai mulți bani.

Totodată, așa cum am arătat și în articol, dacă plătești rate în avans imediat după scadență ajungi să economisești mai mult în timp.

Atunci când vorbim despre rambursare anticipată credit ipotecar, lucrurile sunt puțin mai complexe și țin foarte mult de raportul dintre valoarea locuinței și creditul luat.

Dar chiar și atunci tot trebuie să ne axăm atenția către mărirea economiilor și, de ce nu, realizarea de venituri pasive suplimentare prin intermediul investițiilor.

Prin apăsarea butonului de mai jos vei putea citi câteva ghiduri care îți vor explica în ce și cum să îți investești banii, pentru a te putea bucura de un venit pasiv:

[Vezi ghiduri despre investiții](https://financer.ro/investitii/cele-mai-bune-investitii/)

Comentarii

Doar utilizatorii înregistrați pot lăsa comentarii