Investiții – cele mai bune 17 idei de investiții 2026

Aderă la

Aderă la

Găsești aici cele mai bune 17 idei de investiții din 2026

- Vrei să afli care sunt cele mai bune idei de investiții pentru anul 2026?

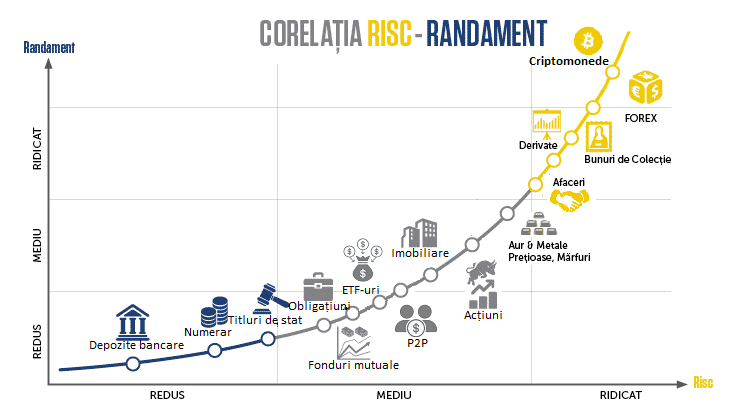

- În baza unei reprezentări grafice vom prezenta, în ordinea crescătoare a riscului asumat de către investitor, cele mai bune idei de investiții pe care le poți alege în 2026.

Găsește un broker de acțiuni

Din 2014, Financer a ajutat 276.345 de oameni să ia decizii financiare mai bune.

Rezultatul tău

Filters

Filtre

Revizuit de 38 oameni

50% dintre conturile de investitori de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor. Ar trebui să vă gândiți dacă înțelegeți cum funcționează CFD-urile și dacă vă puteți permite să vă asumați riscul mare de a vă pierde banii.

Revizuit de 1 oameni

*CFD-urile sunt instrumente complexe și prezintă un risc ridicat de a pierde rapid bani din cauza efectului de levier. 74% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor. Ar trebui să luați în considerare dacă înțelegeți cum funcționează CFD-urile și dacă vă puteți permite să vă asumați riscul ridicat de a pierde banii.

75% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor.

Revizuit de 6 oameni

Investițiile implică riscuri. Fii sigur că le înțelegi înainte de a realiza plasamente cu acest provider

Deși facem tot posibilul să păstrăm datele actualizate, nu putem garanta acuratețea completă a cifrelor prezentate

Investiții – cele mai bune 17 idei de investiții 2025

Pentru a te putea bucura de un viitor confortabil și lipsit de stres, este nevoie să faci anumite investiții profitabile.

Suntem siguri că știi asta deja, din moment ce ai început să citești articolul de față.

Dar în ce să investești în 2025?

Ei bine, ca răspuns la această întrebare, urmează să citești un articol lung în care vom prezenta, în ordinea crescătoare a riscului asumat (conform graficului de mai sus) 14 tipuri de investiții și o surpriză.

La fiecare tip de investiție în parte vom arăta gradul de complexitate, nivelul de cunoștințe necesar, nivelul de risc și numărul mediu de ani pe care trebuie să îi petreci studiind pentru a putea fi sigur că înțelegi perfect fenomenul.

Totodată, pe lângă partea teoretică, îți vom prezenta pentru fiecare caz și exemple de investiții pe care noi le-am alege.

Fără să mai lungim această introducere fără rost, haide să începem cu prima idee de investiții 2025.

| Complexitate: 1/5 | Cunoștințe: 1/5 | Risc: 1/5 | Ani studii: 0 |

|---|

Depozitele bancare sunt, pentru persoanele care au domiciliu în Uniunea Europeană, cele mai sigure investiții care există la ora actuală.

Acestea oferă dobânzi depozite net superioare celor pe care le-ai încasa dacă ai avea banii depuși într-un cont de economii standard.

Există pe piața din țara noastră bănci ce oferă randamente și de 6.39 % pe an (după taxe). Destul de bune, dacă ne întrebi pe noi.

Partea cea mai frumoasă la aceste depozite bancare este faptul că ele sunt asigurate, conform legislației europene în vigoare, în limita a 100.000 Euro per individ, per bancă.

Așadar, chiar dacă instituția bancară responsabilă de gestionarea contului tău se întâmplă să dea faliment, tu vei fi despăgubit de către Fondul de Garantare a Depozitelor Bancare în această limită.

Riscuri

Depozitele sunt considerate investiții foarte sigure. Cu toate acestea, ele vin cu anumite riscuri, cu toate că unele mici, ce-i drept.

Spre exemplu, există riscul de reinvestire. Atunci când ratele dobânzilor scad, investitorii vor primi mai puțini bani dacă reinvestesc sumele și dobânzile rezultate dintr-un depozit, în altul cu rate ale dobânzilor mai mici.

Totodată, există și posibilitatea ca în timp ce ai în desfășurare un depozit bancar, rata dobânzii să crească, iar tu să ai banii blocați la niște cifre mai mici decât cele actuale.

Lichiditate

Depozitele bancare nu sunt la fel de lichide precum conturile bancare, pentru că în mod normal banii îți sunt blocați până când depozitul ajunge la maturitate.

Cu toate acestea, dacă nevoia o cere, îi vei putea retrage înainte de termen, cu riscul de a pierde dobânda anuală la care te-ai fi așteptat și aplicarea unei dobânzi minime, conform contractului în vigoare.

Ce am alege noi

La data reîmprospătării articolului, februarie 2026, cele mai profitabile randamente în urma investirii în depozite bancare în lei pot fi obținute prin alegerea:

TBI – dobândă de 7.00 % pe an pentru depozitele pe un an

BRD – dobândă de 6 % pe an pentru depozitele pe un an

CEC – dobândă de 5.25 % pe an pentru depozitele pe un an

ING – dobândă de 6 % pe an pentru depozitele pe 4 luni

Ce ar fi de menționat aici este că toate câștigurile rezultate de pe urma investițiilor în depozite bancare sunt impozitate cu 10 %, conform legislației în vigoare.

Și, da, valorile prezentate mai sus sunt unele brute, deci cărora li se aplică această scădere de 10 %.

Dacă ar fi să ne orientăm către un astfel de produs, am alege să investim folosind tehnica scării, altfel zis, am opta pentru depozite cu mai multe maturizări - la un an, la doi ani, la trei ani etc.

În felul acesta, am știi că în fiecare an avem o investiție care ajunge la maturitate, iar sumele deblocate pot fi reinvestiți în alte instrumente.

Opțiuni pentru depozitele în valută

Pentru depozitele în valută, băncile de la noi oferă dobânzi destul de mici, după cum urmează:

| Bancă | Dobândă USD | Dobândă Eur |

|---|---|---|

| Banca Transilvania | 3.50% | 1.75% |

| CEC Bank | 3.30% | 2.40% |

| Raiffeisen | 3.00% | 2.00% |

| BCR | 2.00% | 1.50% |

| UniCredit | 3.30% | 2.50% |

| BRD | 2.75% | 1.65% |

Însă noi am opta pentru un alt produs - conturile cu beneficii tip dobândă oferite de platformele de investiții.

Nu știi ce sunt acestea? Sunt tot un fel de depozite bancare oferite de platformele de tranzacționare. Dar cum instituțiile emitente nu sunt bănci, nu le pot numi așa.

Însă ele îți oferă randamente mai mult decât acceptabile, net superioare celor prezentate mai sus, după cum urmează:

În plus, vin cu marele avantaj de a plăti dobânda zilnic, iar banii nu îți sunt blocați pentru un anumit interval de timp. Ai posibilitatea de a retrage sumele oricând dorești, fără a superi o penalizare sau o scădere a dobânzii încasate.

| Complexitate: 1/5 | Cunoștințe: 1/5 | Risc: 2/5 | Ani studii: 0 |

|---|

Numerarul este una dintre cele mai simple forme de păstrare a valorii. Practic, banii lichizi pe care îi ții la îndemână îți oferă acces imediat la cumpărături, plăți urgente sau alte nevoi financiare neprevăzute.

Cu toate acestea, numerarul vine cu riscuri pe care trebuie să le iei în considerare, mai ales dacă decizi să păstrezi sume mai mari în casă sau în alte locații nesecurizate.

Riscuri

Deși numerarul este extrem de lichid, riscurile asociate cu păstrarea acestuia sunt mai mari decât cele ale depozitelor bancare:

Furt – Numerarul este o țintă ușoară pentru hoți, mai ales dacă este păstrat în locuri evidente. Spre deosebire de banii din conturile bancare, numerarul furat este, adesea, aproape imposibil de recuperat.

Incendiu – Dacă locuința ta sau locul unde păstrezi banii lichizi ia foc, aceștia pot fi distruși fără nicio șansă de recuperare.

Pierdere – Numerarul poate fi pierdut accidental. O clipă de neatenție poate duce la pierderi semnificative.

Devalorizarea prin inflație – Deși riscul nu este specific doar numerarului, păstrarea unor sume mari în bani lichizi te expune la scăderea puterii de cumpărare, mai ales în perioade de inflație ridicată.

Eroziunea morală – Spre deosebire de depozitele bancare, unde transferurile și retragerile sunt mai greu de realizat spontan, numerarul este tentant de cheltuit rapid, ceea ce poate submina obiectivele tale financiare pe termen lung.

Lichiditate

Numerarul este, fără îndoială, cea mai lichidă formă de valoare. Poate fi utilizat imediat pentru orice fel de achiziții sau plăți.

Însă această lichiditate extremă vine la pachet cu riscurile de mai sus, care nu sunt prezente în cazul altor forme de investiție sau păstrare a banilor.

Ce am alege noi

Deși numerarul este indispensabil pentru cheltuielile de zi cu zi și pentru situațiile de urgență, noi am păstra doar o sumă limitată sub această formă, suficientă pentru nevoile imediate.

Pentru restul economiilor, am alege depozitele bancare sau alte instrumente financiare sigure ce urmează a fi prezentate în continuare, care oferă randament și protecție.

Însă, dacă ar fi absolut necesar să ținem bani cash, am recomanda utilizarea unui seif rezistent la foc și securizat pentru păstrarea sumelor mai mari în numerar.

| Complexitate: 2/5 | Cunoștințe: 1/5 | Risc: 1/5 | Ani studii: 0 |

|---|

Titlurile de stat (care mai poartă și denumirea de obligațiuni de stat) reprezintă niște instrumente financiare prin care un anumit stat atestă datoria publică a entității care emite titlurile.

Altfel spus, prin titluri de stat cetățenii pot împrumuta statul pe o perioadă determinată, astfel încât Ministerul Finanțelor să poată achita din datoriile existente.

La maturitate, posesorul obligațiunilor va primi înapoia suma creditată, plus o dobândă anuală fixă.

Marele avantaj al acestor instrumente este acela că sunt neimpozitabile. Iată de ce foarte mulți experți financiari consideră titlurile de stat drept cele mai bune investiții pe termen lung și mediu.

Riscuri

Încă din start am vrea să menționăm că titlurile de stat sunt privite de către muți investitori conservatori drept cea mai bună investiție 2025 pentru care pot opta. Vin cu riscuri minime și, cel puțin emisiunile din ultimii ani, cu dobânzi acceptabile.

Fondurile puse la dispoziție de către statul Român în astfel de instrumente sunt asigurate de către Ministerul Finanțelor și automat de către Guvernul României.

Așadar, sunt foarte mici șanse să nu îți fie plătită dobânda asupra căreia ai căzut de acord la achiziția titlurilor de stat.

Chiar și așa, investițiile în titluri de stat vin și ele cu anumitor riscuri.

În primul rând, inflația va face ca puterea de cumpărare a banilor blocați să scadă de la un an la altul.

Totodată, ca o regulă generală, dacă dobânzile anuale cresc, prețul titlurilor existente va tinde să scadă. Pe de altă parte, și reversul medaliei se aplică, astfel că dacă dobânda scade, prețul unui titlu va crește.

Lichiditate

Lichiditatea depinde foarte mult de tipul de titluri de stat în care decizi să faci investiții.

Cele care sunt emise în momentul acesta de către Statul Român le-am considerat drept foarte puțin lichide deoarece sunt netransferabile (însă pot fi lăsate moștenire).

Sumele pot fi retrase înainte de ducerea la bun sfârșit a perioadei scadente atribuite fiecărui tip de titlu de stat în parte, cu pierdea integrală a dobânzii acumulate până în momentul respectiv.

Pentru a face asta, titularul trebuie să depună o cerere de răscumpărare anticipată la Unitatea de Trezorerie de care aparține și să aștepte până la data de 20 a lunii următoare pentru a-și primi înapoi sumele investite.

Alte titluri de stat sunt foarte lichide, pot fi tranzacționate pe bursa locală, dar valoarea lor va depinde foarte mult de nivelul ratelor dobânzilor.

Ce am alege noi

Încă din 2020 și continuând și în 2025, statul Român a tot emis titluri de stat aproape lună de lună, iar mai multe detalii despre cele mai noi emisiuni poți găsi aici.

Spre exemplu, la data scrierii articolului există titluri de stat cu două maturizări – una la un an, alta la trei.

Dacă ar fi să optăm pentru acest tip de investiții financiare, la fel ca și în cazul depozitelor bancare, noi am alege să folosim tehnica scării: am diviza suma pe care vrem să o investim în fiecare lună în două și o parte s-ar duce către titlurile de stat cu maturitate de un an, iar cealaltă pentru cele cu maturitate de trei ani.

Luna următoare am face la fel și tot așa. În felul acesta facem și o medie a dobânzilor, care se pare că scad de la o lună la alta, precum și a perioadelor de maturitate.

| Complexitate: 1/5 | Cunoștințe: 1/5 | Risc: 2/5 | Ani studii: 0 |

|---|

Conturile de economii sau chiar și conturile curente în unele cazuri pot aduce și ele anumite dobânzi beneficiarilor și, ca atare, pot fi considerate drept niște tipuri de investiții pe termen scurt.

Marea diferență față de depozitele bancare este că vei avea acces în permanență la banii depuși în astfel de conturi și, indiferent cât de mulți sau de puțini bani ai, aceștia vor acumula dobândă care este plătită lunar.

Valoarea dobânzii este inferioară celor oferite de instrumentele prezentate până acum (da superioară numerarului, evident).

Riscuri

Conturile curente sau conturile de economii, cu toate că nu apar pe graficul prezentat în introducerea acestui material, noi le-am cataloga drept puțin mai riscante decât depozitele bancare și titlurile de stat.

De ce zicem asta? La urma-urmei, aceste produse îți oferă acces permanent la bani, îți mai asigură și o anumită dobândă lunară pe care o câștigi fără să faci nimic pentru ea și sumele din conturi sunt asigurate de către FGDB.

Care este riscul? Ei bine, cum aproape toate conturile bancare sunt legate la internet în ziua de astăzi și, el mai adesea, la un telefon mobil, îți asumi un oarecare risc ca datele să îți fie furate atunci când iei un virus sau când faci plăți online pe site-uri dubioase.

Sigur, aceste riscuri sunt minime dacă ești atent și, de cele mai multe ori, banii pierduți prin astfel de tactici sunt destul de simplu de recuperat de către autorități, dar ele tot trebuie amintite.

Lichiditate

Conturile curente sunt printre cele mai lichide tipuri de investiții existente la ora actuală, accesul la bani fiind permanent și nelimitat.

Ce am alege noi

La ora actuală, dacă ar fi să alegem un astfel de cont de economii, am avea câteva bănci care oferă randamente decente pentru asemenea produse, net superioare celor de acum trei ani, să zicem. Astfel, vei putea alege din:

CEC – dobândă 0.3 % pentru sumele de pe card

ING – dobândă 2 % pentru sumele disponibile în cont

EXIM – dobândă 3 % pe an prin contul Flexibil

| Complexitate: 2/5 | Cunoștințe: 2/5 | Risc: 2/5 | Ani studii: 0-1 |

|---|

Tuturor ni s-a întâmplat ca la un moment dat să nu avem bani și să trebuiască să ne împrumutăm pentru a putea depăși situațiile presante în care ne aflam.

Exact același lucru se întâmplă și în cazul obligațiunilor.

Obligațiunile sunt împrumuturi care au loc între debitori (sau emitenți ai titlurilor) și creditori (cei care achiziționează obligațiunile).

Emitenții se obligă să plătească creditorilor o anumită dobândă (sau cupoane) pentru suma împrumutată, la intervale fixe de timp, până la o dată anume din viitor, când împrumutul își va atinge maturitatea.

La momentul respectiv, emitentul va trebui să returneze creditorului suma nominală.

În funcție de emitent, există următoarele tipuri de obligațiuni:

Obligațiuni corporative – sunt emise de către companii private și au ca principal scop extinderea operațiunilor firmei

Obligațiuni municipale – sunt emise de către municipalitățile sau consiliile locale (ori județele) pentru a fi folosite în finanțarea diverselor proiecte dezvoltate local

Obligațiuni de stat (sau suverane) – emitent este statul, prin diferite ministere și au rolul de a acoperi diferite deficite bugetare

Obligațiuni supra-naționale – sunt emise de către bănci în care mai multe state sunt înscrise ca acționari

Riscuri

Obligațiunile sunt recunoscute de către majoritatea analiștilor financiari ca fiind ceva mai riscante față de titlurile de stat.

În primul rând, achiziționând obligațiuni te expui unui risc de credit sau riscul ca emitentul să intre în incapacitate de plată a acelor cupoane lunare sau a sumelor inițiale cu care creditorii i-au împrumutat.

Apoi, te mai expui și unui risc de preț care apare atunci când vrei să vinzi obligațiunile înainte de maturitate.

Ca idee, valoarea obligațiunilor va fluctua invers proporțional cu dobânzile: când dobânda crește, prețul obligațiunilor scade și invers, când dobânzile scad, prețul obligațiunilor va crește.

Totuși, că așa cum am amintit și mai sus, deținătorii de obligațiuni sunt considerați creditori ai instituției emitente. Ca atare, au prioritate, alături de alți creditori, la rambursarea veniturilor obținute prin eventualele lichidări.

Au fost cazuri cu companii destul de cunoscute care au fost în situația de a nu-și putea plăti obligațiunile la nivel mondial, existând chiar și un site special creat pentru prezentarea celor mai sonore 100 astfel de societăți.

De regulă, obligațiunile corporate au maturități cuprinse între 3 și 30 ani, iar dobânda (cuponul) este plătită anual.

Lichiditate

Obligațiunile pot fi achiziționate și vândute în fiecare zi când bursele de valori sunt deschise.

Iată motivul pentru care analiștii financiari consideră aceste instrumente investiționale ca fiind unele destul de lichide.

Ce am alege noi

În primul rând, ne-am face cont la una dintre platformele consacrate în tranzacționarea de obligațiuni, iar noi credem că Freedom24 este alegerea ideală în acest sens.

Spunem asta pentru că, ultima dată când am verificat, puteai alege din aproape 147.000 obligațiuni - o paletă semnificativă, nu crezi?

Apoi, nu știm sigur dacă am opta pentru obligațiuni individuale, ci mai repede ne-am concentra spre ETF-uri ce investesc banii în obligațiuni. În felul acesta, ne vom asigura o mult mai bună diversificare a portofoliului.

Iată care credem noi că ar fi cele mai bune idei de investiții în ETF bonds pentru 2025, în baza rezultatelor de anul trecut (atenție, performanțele trecute nu garantează rezultate viitoare):

| Nume ETF | Performanță în 2024 |

|---|---|

| VanEck Emerging Markets High Yield Bond | 15.82% |

| Fidelity Total Bond | 4.27% |

| iShares Core Total USD Bond Market | 4.40% |

| Vanguard Tax-Exempt Bond | 3.60% |

| iShares Trust iShares 5-10 Year Investment Grade Corporate Bond | 7.22% |

| SPDR Portfolio Long Term Treasury | 4.25% |

| Invesco Total Return Bond | 5.18 |

Toate ETF-urile prezentate sunt pe Freedom24, iar dacă vrei să testezi aplicația, o poți face gratuit apăsând butonul de mai jos:

| Complexitate: 2/5 | Cunoștințe: 2/5 | Risc: 1-4/5 | Ani studii: 1-2 |

|---|

Fondurile de investiții mai sunt cunoscute și sub denumirea de organisme de plasament colectiv sau fonduri mutuale.

Aceste fonduri au ca scop punerea la comun a banilor mai multor investitori privați, cu ajutorul cărora se realizează diverse plasamente financiare conform unui plan bine stabilit în prospectul respectivului fond.

Principalul obiectiv este acela de a multiplica sumele cu care oamenii au intrat inițial. Cu alte cuvinte, generarea de câștiguri.

Cine vrea să investească în fonduri mutuale, trebuie să achiziționeze unități de fond ale respectivului fond. Prețul și valoarea unității sunt determinate periodic, la intervale predefinite de timp.

Prin subscriere, investitorii devin, automat, acționari ai companiilor în care fondul plasează sumele de bani strânse.

Pentru cei interesați, există patru tipuri principale de fonduri de investiții:

Fonduri de acțiuni, în care banii acumulați sunt plasați în proporție mai mare de 85 % în acțiuni listate la bursă și care, așa cum îți poți imagina, vin cu un grad de risc destul de ridicat

Fonduri de obligațiuni – mai mult de 80 % din bani sunt investiți în obligațiuni; vin cu randamente mai scăzute față de cele de acțiuni, dar și cu un risc ceva mai mic

Fonduri monetare, în care peste 90 % din bani sunt plasați în instrumente monetare de tipul depozitelor bancare sau titluri de stat și care au randamentul cel mai mic, dar și riscul pe măsură

Fonduri mixte – nu reprezintă altceva decât o combinație între variantele de plasamente amintite până acum, în diverse proporții și care sunt cele mai utilizate de către investitori

Riscuri

Nefiind tu cel care se ocupă direct de bani, există oricând riscul de a te expune unui management de slabă calitate a fondurilor.

Este drept că în general cei din conducerea fondului de investiții nu vor angaja persoane care să nu știe cum să gestioneze corect banii investitorilor.

Pot exista însă și excepții care te pot duce să pierzi bani. Cazuri au fost multe de-a lungul istoriei, iar aici le vei găsi pe cele mai răsunătoare dintre ele.

Chiar dacă nu are neapărat legătură cu fondurile de investiții, poți vedea ce multă putere are un management defectuos al banilor uitându-te ce s-a întâmplat cu Banca Berings%20went%20bankrupt.), care, din cauza unui trader scăpat de sub control a dat faliment în 1995, după mai bine de 230 ani de activitate.

Totodată, în funcție de tipul de fond de investiții asupra căruia te decizi, te expui riscurilor generale ale plasamentelor ce urmează să fie efectuate: să scadă prețul acțiunilor achiziționate, o companie să intre în incapacitate de plată a obligațiunilor ș.a.m.d.

Ce este bine să mai reții este că gradul de risc investițional depinde foarte mult de tipul de fond pe care îl alegi. Spre exemplu, fondurile monetare vin cu un risc minim, în timp ce fondurile de acțiuni pot fi investiții profitabile dar care vin cu niște riscuri mult mai mari.

Lichiditate

Fondurile de investiții pot fi considerate destul de lichide. Poți plasa și retrage bani oricând, atunci când discutăm despre fonduri deschise, sau odată la ceva timp, în cazul celor închise.

Fondurile de investiții sunt obligate prin lege să accepte vânzarea și răscumpărarea de titluri, dar aceste tranzacții se fac numai după închiderea pieței, pentru a se evita investițiile speculative.

Ce am alege noi

În primul rând ne-am diversifica foarte mult portofoliul investițional. Cu siguranță nu am alege să optăm pentru un singur fond de investiții, ci ne-am orienta spre cât mai multe care au performanțe dovedite istoric, precum și grade de risc diferite.

Acum, noi, cei din echipa Financer, suntem tineri, nu avem de gând să ne retragem din câmpul muncii prea curând, așa că avem un apetit de risc destul de ridicat pe care probabil îl vei vedea și în următoarele tipuri de investiții pe care le vom prezenta.

Iată de ce mai jos vei vedea că vom prezenta cele mai profitabile fonduri de investiții pe care le poți alege în 2025, dar, totodată, acestea sunt și unele dintre cele mai riscante variante existente pe piața noastră (cifrele oferite sunt valabile pentru final de decembrie 2024).

| Nume fond de investiții | Compoziție | Randament ultimul an |

|---|---|---|

| FDI BT Maxim (cel mai profitabil fond de investiții din România) | Min. 85 % acțiuni tranzacționate pe piețe reglementate + max. 10 % depozite, obligațiuni corporate | 47.2 % |

| ETF BET Patria-Tradeville | Replică a indicelui BET (acțiuni de pe piața reglementată din București) | 52 % |

| FDI BT Index Romania ROTX | Min. 75 % reprezintă replică a indicelui ROTX (compus din cele mai importante 8 companii listate la BVB) + instrumente financiare cu profit fix max. 15 % | 45.5 % |

| Raiffeisen Romania Dividend | Max. 55 % acțiuni ale companiilor românești plătitoare de dividende | 44.7 % |

| OTP AvantisRO Clasa L | 85 % replică după BET-RK (cuprinde cele mai tranzacționate 30 companii de pe piața reglementată) + 15 % depozite bancare | 41 % |

Înainte de a alege să investești bani într-un fond de investiții, îți sugerăm să citești informațiile de bază despre el și să fii sigur că strategia managementului se potrivește cu strategia ta și că tranzacționează produse pe care le înțelegi, în care ai încredere și pe care le cunoști.

Spre exemplu, avem fonduri care investesc în acțiuni ale companiilor din IT, altele aleg companii din domeniul energiei, ori poate te interesează mai mult cele ce realizează investiții în România, replicând indicele BET sau poate nici nu vrei să riști atât de mult și alegi un fond dedicat obligațiunilor.

Fă-ți puțin temele înainte, decide cât de mult dorești să îți riști banii investiți (cu cât fondul investește mai mult în acțiuni, cu atât riscul asumat crește) și abia apoi ia o decizie.

Atenție!

Performanțele anterioare nu garantează în niciun fel rezultate pozitive în viitor. Ca atare, fă-ți temele atent înainte de a investi în fonduri de investiții.

| Complexitate: 2/5 | Cunoștințe: 2/5 | Risc: 1-4/5 | Ani studii: 1-2 |

|---|

Din ce în ce mai multe persoane interesate de investiții financiare își îndreaptă atenția în ultima vreme către ETF-uri.

Aceste instrumente financiare sunt pe un trend ascendent de popularitate și în țara noastră, numărul celor ce investesc îl ele crescând din 2008 și până în prezent cu peste 75 %.

Denumirea produsului ETF vine de la Exchange Traded Fund și reprezintă practic un portofoliu diversificat de active, foarte similar cu fondurile de investiții ce au fost prezentate puțin mai devreme.

Diferența între cele două instrumente financiare este că, spre deosebire de fondurile mutuale, a căror valoare se stabilește zilnic la finalul zilei, prețul unui ETF variază pe tot parcursul ședinței de tranzacționare.

Riscuri

Ca și în cazul fondurilor de investiții, riscul fiecărui ETF este determinat de produsele în care se vor face plasamentele și de ponderea pe care o vor avea acțiunile și/sau obligațiunile.

Totodată, poate exista și riscul unui management defectuos al banilor, care a fost prezentat puțin mai devreme.

Lichiditate

ETF-urile sunt considerate de către investitori ca fiind ceva mai lichide față de fondurile mutuale.

Ele vin cu marele avantaj de a putea fi vândute sau cumpărate inclusiv în timpul orelor când este deschisă bursa, cei interesați nemaifiind nevoiți să aștepte închiderea zilei pentru a putea face tranzacții, cum se întâmplă în cazul fondurilor de investiții.

Ce am alege noi

Am începe prin a ne crea conturi pe platforme de tranzacționare ETF-uri. Cu toate că opțiuni sunt multe, noi credem că cele mai potrivite pentru investitorii începători sunt XTB și eToro deoarece:

Au un proces extrem de rapid și simplificat de creare a conturilor noi

Interfața pe care o utilizează este foarte intuitivă și ușor de folosit, indiferent de experiența utilizatorilor în a folosi platforme asemănătoare

Vin fără costuri de brokeraj la tranzacționarea de ETF-uri

Poți investi cu succes în peste 600 ETF-uri cu eToro, respectiv 400 cu XTB

Vin cu o mulțime de funcții foarte utile începătorilor, cum ar fi Social Trading pentru eToro sau Planuri de Investiții pentru XTB

Deții tu ETF-urile întregi pe care alegi să le achiziționezi astfel că beneficiezi și profituri din dividende sau de avantajul reinvestirii câștigurilor de pe urma acestora în funcție de tipul de ETF ales

Apoi, am opta pentru câteva din acele ETF-urile care au fost catalogate drept cele mai bune investiții în baza randamentului din ultimii 10 ani, după cum urmează:

| Nume ETF | Descriere | Randament anualizat 10 ani |

|---|---|---|

| Invesco QQQ Trust | Cam cel mai mare ETF din lume, compus din 100 cele mai importante companii din NASDAQ | 17.92 % |

| iShares Global Tech ETF | Compus din companii IT, în top e fiind Apple, Nvidia și Microsoft | 18.08 % |

| iShares Russell 1000 Growth ETF | Primele 1000 companii listate la bursa din America | 18.72 % |

| Global X Uranium ETF | Companii din industria uraniului | 20.62 % |

| Invesco Solar ETF | Dedicat industriei din jurul energiei solare, în top fiind First Solar, Enphase Energy și SolarEdge Technologies | 22.06 % |

| iShares Semiconductor ETF | Compus din companii producătoare de componente de calculatoare – Nvidia, AMD, Intel | 23.36 % |

Toate ETF-urile prezentate aici sunt disponibile ambele platforme amintite, însă unele dintre ele cu alte denumiri, fiind replici fidele ale acestor ETF-uri gigant.

Sigur, acestea sunt printre cele mai performante, dar asta nu înseamnă că trebuie să te limitezi aici. Găsește un sector care te interesează, urmărește puțin ETF-urile existente, performanțe, din ce companii sunt create și investește în ele.

Spre exemplu, te poți orienta spre:

Industria producătoare de mașini (termice, electrice)

Energie verde

Industria petrolieră

Industria medicamentelor

Monede virtuale, mai nou (ETF-uri disponibile doar pe eToro momentan)

… iar lista poate continua la nesfârșit. Important este să fie un domeniu de interes pentru tine, pe care să îl cunoști sau să îți dorești să îl cunoști și să îl urmărești cu drag.

Dar poate cel mai mare secret spre succes este să investești continuu, sume mici în produsele care te interesează.

Creează-ți un obicei din a investi X lei pe lună, indiferent cum e piața – sus, jos, stagnantă. În felul acesta, în ani, îți vei scădea valoarea medie a prețului de achiziție și vei genera profiturile cele mai bune.

Acum nu îți mai rămâne decât să compari cele două platforme pe care le-am prezentat drept ideale pentru investiții profitabile în ETF-uri și să o alegi pe cea pe care o consideri ca fiind cea mai potrivită pentru tine:

Rezultatul tău

Filters

Filtre

Revizuit de 38 oameni

50% dintre conturile de investitori de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor. Ar trebui să vă gândiți dacă înțelegeți cum funcționează CFD-urile și dacă vă puteți permite să vă asumați riscul mare de a vă pierde banii.

Revizuit de 1 oameni

*CFD-urile sunt instrumente complexe și prezintă un risc ridicat de a pierde rapid bani din cauza efectului de levier. 74% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor. Ar trebui să luați în considerare dacă înțelegeți cum funcționează CFD-urile și dacă vă puteți permite să vă asumați riscul ridicat de a pierde banii.

75% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor.

Revizuit de 6 oameni

Investițiile implică riscuri. Fii sigur că le înțelegi înainte de a realiza plasamente cu acest provider

Deși facem tot posibilul să păstrăm datele actualizate, nu putem garanta acuratețea completă a cifrelor prezentate

Atenție

Performanțele din trecut nu garantează nicicum rezultate pozitive viitoare. Ca atare, fă-ți bine temele înainte de a investi bani reali în astfel de instrumente.

| Complexitate: 3/5 | Cunoștințe: 3/5 | Risc: 3/5 | Ani studii: 1-2 |

|---|

Investițiile P2P au câștigat popularitate în ultimii ani, oferind o modalitate modernă și eficientă de a genera randamente cu mult peste media depozitelor bancare.

Platformele de tip peer-to-peer conectează direct investitorii cu persoanele sau companiile care au nevoie de finanțare, eliminând intermediarii tradiționali, precum băncile.

Deși sună promițător, această formă de investiție vine cu riscuri semnificative, pe care trebuie să le iei în considerare.

Riscuri

Risc de neplată (default) – Principalul risc al investițiilor P2P este neplata împrumuturilor de către debitori. În funcție de platformă, recuperarea sumelor poate fi dificilă sau, câteodată din păcate chiar imposibilă, mai ales dacă debitorii intră în incapacitate de plată.

Lipsa unor câștiguri garantate – Multe dintre împrumuturile oferite prin platformele P2P sunt, în ziua de astăzi, garantate. Asta înseamnă că, în caz de neplată, investitorii își pot recupera măcar parte din sumele investite prin ordine judecătorești. Însă, din experiență îți spunem că, aceste procese durează luni sau chiar ani și de multe ori nu îți vei putea recupera integral datoriile.

Reglementări limitate – În unele țări, piața P2P este slab reglementată, ceea ce poate lăsa investitorii expuși în fața unor practici dubioase sau a unor platforme nesigure.

Risc de platformă – Spre deosebire de depozitele bancare, investițiile P2P nu sunt acoperite de fonduri de garantare. Dacă platforma pe care investești intră în faliment sau întâmpină dificultăți financiare, fondurile tale pot fi afectate.

Lichiditate

Investițiile P2P au o lichiditate scăzută. De obicei, fondurile sunt blocate până la maturitatea împrumuturilor, iar accesul la ele înainte de termen depinde de existența unei piețe secundare și de cererea pentru acele împrumuturi.

Astfel, dacă ai nevoie urgentă de bani, s-ar putea să întâmpini dificultăți în recuperarea sumelor investite sau măcar parte a acestora.

Ce am alege noi

Dacă am decide să investim în P2P, am începe cu platformele care oferă o diversificare automată a investițiilor și opțiuni de buyback guarantee - garanția de răscumpărare.

Acest tip de protecție asigură, cel puțin teoretic, returnarea capitalului investit în caz de neplată, chiar dacă fără dobânzile aferente (cu toate că în caz de default nici acest buyback guarantee nu îți recuperează câteodată banii).

De asemenea, am prefera să investim sume mici în împrumuturi multiple, pentru a minimiza riscul de neplată asociat fiecărui împrumut.

Am studia cu atenție performanțele istorice ale platformei, rata de default și costurile asociate înainte de a lua o decizie și am lua în calcul recenziile unor foști clienți ai lor.

La momentul redactării acestui articol, următoarele platforme sunt considerate printre cele mai sigure și performante (trei au și fost testate de noi, pe două le folosim activ, așa cum poți citi în recenziile individuale):

Mintos: Una dintre cele mai mari platforme P2P din Europa, oferind diversificare și opțiunea de buyback guarantee. Randamentul mediu anual este de aproximativ 11.47 %.

EstateGuru: Specializată în finanțarea imobiliară, oferind investiții în împrumuturi garantate cu proprietăți. Randamentul mediu anual este de aproximativ 11 %.

ReInvest24: Se concentrează pe investiții în imobiliare, combinând P2P cu randamente din chirii. Randamentul mediu anual este de aproximativ 14.94 %.

Bulkestate: Platformă de crowdfunding imobiliar, oferind investiții în proiecte imobiliare și opțiuni de achiziție în grup. Randamentul mediu anual este de aproximativ 14.10 %.

PeerBerry: O platformă cu o istorie bună de returnare a capitalului și opțiuni de diversificare automată. Randamentul mediu anual este de aproximativ 9-12 %.

| Complexitate: 3/5 | Cunoștințe: 3/5 | Risc: 3/5 | Ani studii: 2-3 |

|---|

Investițiile imobiliare au fost dintotdeauna văzute ca o modalitate sigură și profitabilă de a genera venituri pasive. Iar noi românii chiar suntem fani imobiliare.

De la achiziția unui apartament pentru închiriere, până la proiecte de dezvoltare imobiliară, acest tip de investiție oferă multiple oportunități, dar vine și cu o serie de provocări.

Imobilele sunt tangibile, ceea ce înseamnă că poți vedea și controla direct investiția ta. În plus, acestea oferă protecție împotriva inflației, deoarece valoarea proprietăților tinde să crească în timp.

Randamentele medii pe segmente, cu toate că pot varia destul de mult, de regulă se vor încadra în:

Imobiliare rezidențiale pentru închiriere: 5-7 % anual.

Imobiliare comerciale: 7-10 % anual.

Crowdfunding imobiliar (Reinvest24, EstateGuru): 10-14 % anual.

Dezvoltări imobiliare: 15-25 % pe proiect.

Riscuri

Deși investițiile în imobiliare pot fi extrem de profitabile, acestea nu sunt lipsite de riscuri:

Costuri mari de început: Investițiile imobiliare necesită sume considerabile de bani pentru a te putea lansa. Până și o garsonieră mai acătării va costa peste 30.000 Eur în orașele mari.

Fluctuațiile pieței: Prețurile imobiliare pot scădea, mai ales în perioade de recesiune economică.

Costuri suplimentare: Întreținerea proprietății, taxele și impozitele pot reduce profitabilitatea investiției.

Riscul dat de chiriași: Dacă ai chiriași care nu își respectă obligațiile de plată, veniturile tale lunare pot fi afectate. În lunile de iarnă aceștia nu pot fi evacuați, deci și dacă nu îți plătesc, vei avea de suportat câteva luni de pierdere. Poți avea stricăciuni care apoi să necesite reparații, deci vor rezulta costuri suplimentare.

Dependența de locație: Valoarea și randamentul unei proprietăți sunt extrem de dependente de locația acesteia. Însă la fel este și prețul, cu cât locația este mai bună, cu atât și prețul va fi mai mare.

Lichiditate

Lichiditatea investițiilor imobiliare este scăzută. Spre deosebire de alte tipuri de investiții, vânzarea unei proprietăți poate dura luni sau chiar ani, în funcție de condițiile pieței și de specificul proprietății (medie este undeva la șase luni).

Ce am alege noi

Noi nu am investi direct în imobiliare, prin achiziția lor. Asta pentru că este nevoie de o investiție inițială foarte mare, iar randamentul este unul scăzut, cu un ROI de 5-7 %.

Ce am face, în schimb, ar fi să ne axăm spre REIT-uri (real estate investment trusts - companii ale căror acțiuni le poți cumpăra și care activează în domeniul imobiliar, ce dețin și închiriază propriețăți) și spre platforme de crowdinvestment cu focus pe imobiliare.

În continuare îți vom prezenta câteva exemple de soluții viabile pentru investițiile imobiliare.

Pentru REIT-uri:

| Nume REIT | Performanță în 2024 |

|---|---|

| Sun Communities Inc | 9.42 % |

| Equity LifeStyle Properties Inc. | 8.99 % |

| Host Hotels & Resorts Inc. | 9.51 % |

| Federal Realty Investment Trust | 24.68 % |

Mare parte a companiilor sunt disponibile pe eToro.

Pentru platforme P2P:

| Nume Platformă | Performanță anuală medie |

|---|---|

| EstateGuru | 11 % |

| ReInvest24 | 14.94 % |

| Bulkestate | 14.10 % |

| CrowdEstate | 9.53 % |

Optând pentru aceste două tipuri de investiții vom ajunge să investim indirect în sectorul imobiliar și ne va costa doar o fracție din prețul unui apartament.

Iată de ce le-am introdus aici și le putem considera drept unele dintre cele mai bune investiții din 2025.

| Complexitate: 4/5 | Cunoștințe: 4/5 | Risc: 3-4/5 | Ani studii: 5 |

|---|

Dacă ar fi să ne întrebi la data actualizării articolului care sunt cele mai bune investiții 2025 ți-am spune clar că acțiunile.

Mai toate companiile mari, fie că vorbim de Google, Intel, Nvidia au cunoscut creșteri substanțiale de la începutul anului, acesta fiind și motivul pentru care am făcut afirmația de mai devreme.

Când vine vorba de acțiuni, nu credem că este cazul să facem o introducere prea mare, întrucât suntem aproape siguri că toată lumea știe ce sunt și cum funcționează.

Ce este, totuși, important de amintit este că ele reprezintă titluri care atestă dreptul de proprietate asupra unei părți din capitalul social al unei societăți emitente de acțiuni (sau S.A).

Proprietarii respectivelor acțiuni sunt automat și proprietari ai unei părți din compania ce a emis acțiunile, cota parte fiind corespunzătoare numărului de acțiuni deținute.

În ceea ce privește modurile în care poți face venituri din investiți în acțiuni, acestea sunt:

Prin vânzarea acțiunilor, dacă valoarea de piață a companiei a crescut din momentul în care tu ai cumpărat unitățile deținute

Prin dividende – pentru fiecare acțiune pe care o ai, vei fi îndreptățit la o cotă parte din profiturile pe care compania le-a înregistrat dacă respectiva societate este una care decide plata de dividende către acționari

Pentru mai multe detalii despre cum să investești în acțiuni ca începător, poți citi pagina dedicată de aici.

Riscuri

Riscurile la care te expui atunci când te decizi să investești în bursa de acțiuni vor fi unele foarte mari, dar și potențialele randamente vor fi unele pe măsură.

Iată cam care ar fi ele:

Dacă acea companie în care ai investit bani stagnează sau regresează, atunci valoarea acțiunilor va scădea și, practic, tu vei pierde bani

Există oricând riscul prăbușirii bursei de valori, lucru care s-a tot întâmplat în trecut, rezultând pierderi semnificative de capital, câteodată chiar și totale

Reducerea pieței din cauza inflației sau a condițiilor economice dintr-o anumită țară sau zonă

Declarații sau decizii politice (vezi cum a afectat bursa din România anunțul privind introducerea acelei „taxe pe lăcomie”)

Dobânzile de referință impuse de către băncile naționale ale țărilor în care își desfășoară activitatea companiile emitente de acțiuni

Lichiditate

Acțiunile sunt considerate ca fiind destul de lichide de către majoritatea experților financiari.

Asta înseamnă că ele că pot fi convertite în bani într-un timp relativ scurt, atunci când nevoia o cere sau când momentul pare a fi unul optim.

Cum am proceda noi

Încă din start credem că este bine să îți spunem că noi nu am face trading de acțiuni. Nu suntem nici pe departe atât de bine pregătiți încât să adoptăm această tactică.

În schimb, noi credem că acțiunile sunt printre cele mai bune investiții pe termen lung.

Ca atare, am cumpăra acțiuni la companii pe care le urmărim de mult și le-am ține în portofoliul nostru să le crească valoarea și, opțional, să încasăm dividende de pe urma lor.

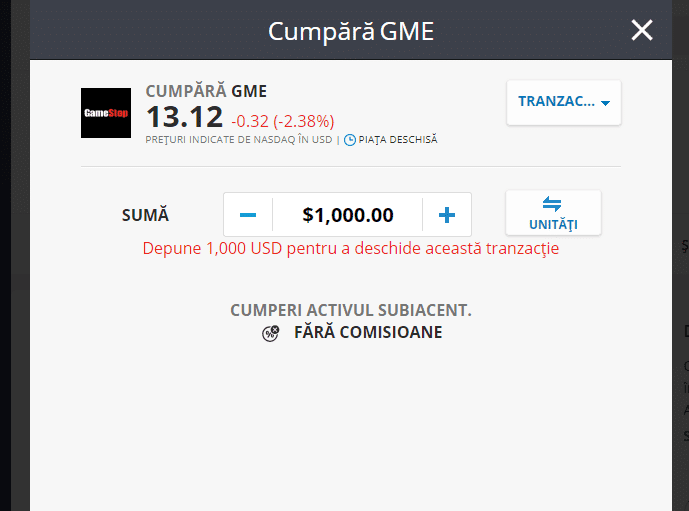

Astfel, am alege un broker sigur, care vine cu costuri simplu de înțeles la tranzacționarea de acțiuni. Iar eToro credem că este cea mai bună variantă pentru cei ce caută să facă investiții pe o perioadă mai mare de timp, având un comision de 1 USD per tranzacție (Australia și Hong Kong, 2 USD per tranzacție).

În plus, cu eToro avem garanția că știm ce cumpărăm, în sensul că înainte de a achiziționa o acțiune vom vedea că în dreptul ei scrie „Cumperi activul subiacent”.

Asta înseamnă că ajungem să și deținem acțiunea pe care o cumpărăm prin ei, nu doar un CFD al acesteia:

Apoi am merge pe mâna companiilor mari, de renume, din domenii pe care le cunoaștem, care au generat creșteri importante în ultimii 5 ani. Astfel, am opta pentru:

| Nume acțiune | Domeniu activitate | Randament anualizat pe 5 ani |

|---|---|---|

| Bayerische Motoren Werke AG | Automobile | 8.42 % |

| Samsung Electronics Co Ltd | Tehnologie | 13.24 % |

| Visa | Tehnologie financiară | 17.94 % |

| Oracle | Management software | 22.64 % |

| NextEra Energy, Inc. | Energie eoliană | 24.51 % |

| Broadcom Inc | Semiconductori | 24.53 % |

| Mastercard Incorporated | Tehnologie financiară | 25.30 % |

| T-Mobile US, Inc. | Comunicații | 26.66 % |

| Microsoft Corporation | IT software & hardware | 30.20 % |

| Nvidia | Plăci grafice și microchipuri | 33.30 % |

| LVMH Moet Hennessy Louis Vuitton | Alcool, fashion | 35.06 % |

| Apple | Telefonie mobilă | 38.55 % |

| Tesla | Mașini electrice | 80,90 % |

La fel ca și în cazul ETF-urilor, secretul pentru investiții profitabile pe termen lung în acțiuni este așa-numitul DCA – investirea aceleiași sume de bani în instrumentele preferate în fiecare lună.

În felul acesta, prețul de achiziție se va armoniza și se va reduce impactul momentelor volatile din piață și va genera randamente mai bune în timp.

Și, încă un sfat, nu încerca să bați piața. Până la 90 % din cei ce încearcă să profite de pe urma momentelor de fluctuație ajung să piardă bani.

Creează-ți singur propria strategie

Strategia pe care o propunem noi nu este una infailibilă și nu garantează succesul, ca atare, nu trebuie considerată sfat în investiții. Trebuie singur că vii cu propria tactică după studierea atentă a tot ceea ce ține de acțiuni.

| Complexitate: 4/5 | Cunoștințe: 4/5 | Risc: 4/5 | Ani studii: 5 |

|---|

Suntem siguri că în anii trecuți, când cam toate economiile mondiale importante au fost la un pas de criză economică, ai tot auzit pe la știri sau pe diverse grupuri financiare că „aurul este cea mai bună investiție în timp de criză”.

Sigur, nimic neadevărat până aici. Dacă ar fi să faci o evaluare a prețului aurului în ultimii 5 și/sau 10 ani, ai observa că randamentul acestui instrument este unul mai mult decât acceptabil (în special după un 2024 cu prețuri maxime istorice pentru aur):

2024 (până la data de 25 decembrie): 39.60%

În 5 ani, creștere anualizată de 17.27%

În 10 ani, creștere anualizată de 17.6%

Iar din simulările pe care le-am făcut, investițiile în aur nu sunt singurele care pot fi considerate profitabile pe termen lung din zona metalelor prețioase.

Argintul a înregistrat și el cifre foarte bune, în special grație unui 2024 de excepție:

2024: 37.76%

În 5 ani, creștere anualizată de 18.38%

În 10 ani, creștere anualizată de 12.49%

Randamentele celorlalte două metale, platina și paladiumul nu se compară cu aurul și argintu:

Platina - YTD +8.11%, ultimii cinci ani +1.97%, ultimii 10 ani -0.73%

Paladium - YTD -0.27%, ultimii cinci ani -7.64%, ultimii 10 ani +5.30%

Însă problema la aur și alte metale prețioase nu este neapărat randamentul anualizat, care ai văzut că poate fi unul acceptabil. Și, dacă ar fi să privim la rece, nici riscurile parcă nu par atât de mari ca în cazul acțiunilor, nu?

Atunci, de ce am încadrat aurul în aceeași categorie de risc precum tranzacționarea de mărfuri și de ce acestea sunt poziționate o treaptă mai sus decât acțiunile în graficul creat de noi?

Ei bine, ai ghicit – din cauza lichidității extrem de scăzute, despre care vom discuta imediat.

Riscuri

Cei care decid să investească în metale prețioase se confruntă cu două tipuri de riscuri – unele specifice tuturor investițiilor, cum ar fi:

A volatilității de preț – există zile în care aurul poate fluctua destul de mult, fiind un bun tranzacționat pe piața spot; așa că reprezintă un instrument destul de riscant pentru începătorii care vor să facă investiții pe termen scurt pentru că riscul de a ieși pe minus este unul real.

Economice – prețul poate fi influențat de o multitudine de factori economici, iar cea mai mare fluctuație de acest gen din istoria tranzacționării aurului a fost de 13 procente într-o singură.

Risc al inflației – cu toate că aurul este văzut ca o portiță de salvare în cazul inflației, în ani cum au fost aceștia din urmă, cu inflații care depășește valori anuale de 10 %, nici măcar aurul nu se poate aprecia atât de bine încât să țină pasul cu ea.

Riscuri politice – prețul aurului poate fi influențat destul de puternic de decizii/ evenimente politice: alegeri parlamentare, războaie sau tensiuni geopolitice, modificări ale politicii comerciale etc.

În același timp, aurul vine și cu câteva riscuri specifice numai lui, cum ar fi:

Lipsa unui venit pasiv – spre deosebire de acțiuni și ETF-uri, care măcar o parte a lor sunt plătitoare de dividende, aurul nu este; singura modalitate prin care poți transforma aurul într-o investiție profitabilă este vânzându-l.

Aur contrafăcut – acest risc este unul real pentru cei care preferă să cumpere aur fizic și optează să o facă de la diverși indivizi/ surse neacreditate; riscul de a achiziționa ceva fals sau cu o puritate scăzut este unul real.

Costuri cu asigurarea și păstrarea aurului – pentru a putea dormi liniștit noaptea, aurul pe care îl cumperi fizic va trebui asigurat și/sau păstrat în seif-uri ale unor bănci, toate acestea venind, evident, cu costuri suplimentare.

Riscul de a pierde aurul – să nu uităm că dacă alegi să cumperi aur fizic riști ca acesta să îți fie furat sau tu să îl pierzi.

Lichiditate

Nici măcar riscurile de mai sus nu sunt cele care ne fac să poziționăm aurul drept mai riscant decât acțiunile, ci faptul că metalele prețioase sunt extrem de puțin fluide, cel puțin în varianta fizică.

Iată, mai jos, ce variante ai dacă îți dorești să cumperi și să faci profit din aur sub formă de lingouri și monede:

Achiziția de aur de la companii acreditate care se obligă să îți și răscumpere lingoul sau monedele atunci când tu dorești, însă aici vei pierde procente bune din tranzacție.

Am făcut o analiză a pieței de la noi, iar cea mai bună ofertă de pe piață la mijloc de 2026 este de a primi 97 % din prețul din ziua în care dorești să vinzi aurul – rezultând o pierdere de 3 % pentru tine.

Mai ai varianta de a cumpăra aur de la BCR. Ți se garantează și răscumpărarea lui, însă pentru a beneficia de această garanție trebuie ca aurul să fie păstrat în custodia BCR. Astfel că tu să nu îl iei fizic din bancă vreodată.

Iar această custodie, suntem siguri că te-ai prins și singur, costă. Vei avea de plătit 0.1 % din valoarea aurului pe lună. Poate că la o primă vedere 1.2 % taxe pe an nu par mari, dar ia fă un calcul cât ar însemna dacă ai ține aurul 10 ani în bancă?

Trebuie să ai o apreciere de minim 20 % ca să zici că ai făcut o investiție care să fi meritat cât de cât. Nu imposibil, dar nici ceva garantat că se va întâmpla.

A treia variantă este de a-l vinde la amanet. Însă aici prețul clar va fi unul mult mai mic față de cel de pe piața spot.

Să îți vorbim prin cifre – la data actualizării articolului, un gram de aur de 24 carate era, pe bursă 393.41 lei. La două dintre cele mai importante case de amanet din țară despre care se spune că au cel mai bun preț pentru aur același gram era cumpărat cu 350 lei și, respectiv, 355 lei.

Așadar, vorbim de o diferență de 11.13 %, respectiv 9.76 % în funcție de opțiunea aleasă. Iar aici mai intervine o problemă – cei din amanet pentru a-ți putea cumpăra aurul vor trebui să ia o mostră din el pentru a-l analiza, oricât de multe acte sau certificate doveditoare le-ai oferi.

Problema la această mostră nu este că pierzi din aur, pentru că vorbim de cantități infime care îți sunt luate. Dar se strică puțin aspectul piesei.

Ultima opțiune este vânzarea aurului pe internet pe site-uri de anunțuri. Dar noi nu recomandăm realizarea de astfel de tranzacții din motivele amintite anterior – nu știi niciodată ce cumperi, certificatele de autentificare pot fi falsificate și te poți trezi că achiziționezi altceva decât îți dorești.

Ce am alege noi

Pentru că sub nicio formă nu considerăm profitabilă investiția în aur fizic, noi am apela la celelalte două opțiuni – CFD-uri sau ETF-uri cu suport pe aur.

CFD-urile sunt ceva mai complicate și, în plus, vin cu costuri suplimentare și, ca atare, dacă ești investitor începător, te-am sfătui să te orientezi către ETF-uri. Îți zicem mai jos și de ce.

Scapi de bătaia de cap în ceea ce privește cumpărarea sau vânzarea aurului. Dintr-un simplu click deschizi sau închizi o poziție, scapi de riscul de a pierde aurul fizic sau ca acesta să îți fie furat, nu ai costuri de custodie.

Totodată, prin intermediul platformelor eToro și XTB nu doar că ai acces la cele mai mari cinci ETF-uri de aur pe care le vom prezenta mai jos, dar cumpărarea unui ETF întreg te face și proprietar al acestuia.

Și, în caz că te întrebi care sunt cele mai mari cinci ETF-uri pe aur în care poți face investiții în România, iată-le:

SPDR Gold Shares (GLD.US) – active în administrare în valoare de 58.5 mld USD

iShares Gold Trust (IAU.US) - active în administrare în valoare de 28.5 mld USD

VanEck Vectors Gold Miners (GDX.US) - active în administrare în valoare de 12.7 mld USD

SPDR Gold MiniShares (GLDM.US – disponibil doar pe eToro) - active în administrare în valoare de 6.3 mld USD

Junior Gold Miners ETF VanEck Vector (GDXJ.UK) - active în administrare în valoare de 4 mld USD

| Complexitate: 4/5 | Cunoștințe: 4/5 | Risc: 4/5 | Ani studii: 5 |

|---|

Bursa de mărfuri poate părea la o primă vedere cea mai simplă investiție – cumperi cereale, materiale de construcții, petrol sau diverse minerale când prețul lor este jos și le vinzi când valoarea crește.

Cu siguranță îți dai seama că lucrurile nu sunt nici pe departe atât de banale cum le-am făcut noi să sune mai sus, nu?

În primul rând, tu, ca individ privat, nu vei avea cum să faci astfel de tranzacții fizic pentru că nu vei avea cum să muți tone de materiale, cum să le stochezi și așa mai departe.

Ca atare, va trebui să le tranzacționezi utilizând CFD-uri în baza lor care vor veni cu costuri și comisioane specifice - overnight fees, week-end fees ș.a.

Apoi, marile companii din domeniu investesc milioane de dolari anual doar pentru software-uri care să observe și să analizeze prețul mărfurilor și care să le dea predicții despre direcția în care un anumit bun se va duce.

Tu nu vei avea vreodată un astfel de avantaj.

Unde mai pui și că respectivele companii pot negocia prețul de cumpărare/ vânzare al bunurilor care îi interesează datorită cantităților pe care le mișcă, beneficiind mereu de prețuri ceva mai bune față de un trader obișnuit.

Riscuri

Pe lângă deja bine-cunoscutele riscuri prezentate până acum cu care vin toate investițiile, sunt câteva specifice tranzacționării de bunuri pe care vrem să le amintim:

Vremea – în special dacă tranzacționezi porumb sau grâu, condițiile climatice vor avea un efect major asupra prețului de tranzacționare

Decizii geopolitice – războaiele și instabilitatea într-o anumită zonă/sector pot duce la fluctuații masive (spre exemplu, de când a izbucnit războiul din Ucraina, prețul grâului a crescut cu 2 % la nivelul tuturor țărilor din Europa)

Tehnologie nouă – tehnologiile inovative au ca principal scop creșterea randamentului de producție al unui anumit bun, care poate duce la o fluctuație a prețului

Lichiditate

Lichiditatea investițiilor în mărfuri depinde de varianta de investiție pentru care optezi. Astfel:

Fizic, mărfurile au o lichiditate extrem de redusă

Ca și CFD-uri, lichiditatea este clar mai redusă decât în cazul CFD-urilor cu suport pe acțiuni, spre exemplu

Ca și ETF-uri, lichiditatea este una bună, atâta timp cât piața este deschisă

Ce am alege noi

Tranzacțiile fizice de bunuri sunt aproape imposibil de realizat. CFD-urile vin cu costuri suplimentare pentru fiecare zi în care ținem o poziție deschisă, ori cum volatilitatea produselor nu este, de regulă, una ridicată, riscăm să stăm prea mult până a închide o poziție, rezultând comisioane finale mari.

Astfel că, dacă ar fi să optăm pentru a face investiții pe termen lung în bunuri, cu siguranță am face-o prin intermediul ETF-urilor.

Iar aici am menționa următoarele variante, cu toate că sunt multe alternative la care poți apela:

United States Oil Fund, LP (USO)

Global X Uranium ETF

iShares Gold Trust (IAU)

iShares S&P GSCI Commodity-Indexed Trust (GSG)

eToro și XTB – opțiunile ideale unde să investești în mărfuri

După ce te-ai decis în ce să mărfuri să realizezi investiții prin intermediul ETF-urilor, e timpul să găsești cea mai bună platformă de tranzacționare prin care să faci asta.

Iar noi credem că locul întâi aici este împărțit de către eToro și XTB deoarece:

- Vin cu taxe de brokeraj 0 pentru cumpărarea și vânzarea de ETF-uri

- Toate ETF-urile prezentate mai sus sunt disponibile + încă alte 600 opțiuni din care poți alege pe eToro sau 450 în cazul XTB

- ETF-urile întregi cumpărate ajungi să le deții chiar tu – deci nu cumperi doar CFD-uri ale acestora

- Ai posibilitatea de a tranzacționa 32 mărfuri sub formă de CFD-uri pe eToro și 27 pe XTB

| Complexitate: 4/5 | Cunoștințe: 5/5 | Risc: 5/5 | Ani studii: 7-10 |

|---|

Aici, din păcate, nu prea avem ce să îți zicem, în afară de faptul că afacerile pot reprezenta una dintre cele mai de succes investiții pe care le poți face, dar, în același timp, pot fi și una dintre cele mai riscante investiții pe care le poți face.

Un studiu recent realizat arăta că, în Statele Unite, 20 % din afacerile se închid în primii doi ani de la lansare, 45 % în primii cinci ani și 65 % în primii 10 ani. Doar 25 % din afacerile noi ajung să supraviețuiască mai mult de 15 ani.

Suntem siguri că și în țara noastră cifrele ar arăta tot cam la fel.

Pentru o afacere de succes ai nevoie de o idee genială, de un plan foarte bine pus la punct, de o aplicare impecabilă și de finanțare care poate veni fie din surse proprii, fie din surse externe. Și, de ce nu, poate și de puțin noroc.

Riscurile deschiderii unei afaceri suntem siguri că le poți estima și singur, iar lichiditatea investiției într-un business este aproape zero.

Ce am alege noi

În mod cert nu ne-am arunca în a ne deschide o afacere într-un domeniu pe care nu îl știm sau nu îl cunoaștem.

Cu alte cuvinte, dacă noi suntem buni pe partea de scris conținut legat de sfera financiară, ne-am orienta spre domenii de genul – financial coaching, consultant financiar, deschiderea unor site-uri despre educație financiară, investiții profitabile la bursă.

Clar nu am merge pe partea de catering, hotelier sau auto pentru că nu avem habar cum funcționează domeniile respective.

Nu spunem că nu sunt oameni care să se fi aventurat în sectoare despre care nu știau mare lucru și care să fi avut succes. Dar numărul lor este net inferior față de cei care au reușit investind în business-uri conexe educației și pregătirii pe care au avut-o.

Ce ți-am recomanda noi ar fi să te gândești bine la ce vrei să îți deschizi și, de ce nu, să studiezi și lista noastră în care am prezentat peste 150 idei de business. Poate găsești ceva care să te inspire de acolo.

| Complexitate: 5/5 | Cunoștințe: 5/5 | Risc: 5/5 | Ani studii: 5-7 |

|---|

Produsele derivate sunt instrumente financiare complexe, al căror preț este determinat de evoluția unui activ de bază (acțiuni, mărfuri, valute, indici bursieri, etc.).

Ele sunt folosite atât pentru hedging (protecția împotriva riscului), cât și pentru speculații.

Cele mai populare tipuri de produse derivate includ opțiunile, contractele futures, contractele forward și contractele pentru diferență (CFD-uri). Toate oferă posibilitatea de a beneficia de mișcările de preț ale activului de bază fără a deține efectiv acel activ.

Randamentele investițiilor în produse derivate sunt greu de cuantificat, deoarece depind de strategia adoptată și de evoluția activelor subiacente.

Cu toate acestea, potențialul de câștig este considerabil, iar investitorii experimentați pot înregistra randamente de:

Opțiuni și Futures: 10-50% anual, cu riscuri pe măsură.

CFD-uri: Potențial ridicat, dar pierderile pot reprezenta 100 % din capitalul investit dacă nu sunt folosite mecanisme de protecție.

Forward-uri: Randamentele sunt mai greu de estimat, fiind utilizate preponderent pentru hedging.

Riscuri

Investițiile în produse derivate pot aduce profituri considerabile, dar vin și cu riscuri pe măsură:

Levier financiar: Mulți investitori sunt atrași de derivate datorită levierului (poți controla poziții mari cu un capital redus). Totuși, acesta amplifică atât câștigurile, cât și pierderile, iar fluctuațiile puternice de moment te pot face să îți pierzi un portofoliu construit poate în luni sau ani.

Volatilitate ridicată: Prețurile activelor subiacente pot varia semnificativ într-un timp scurt, crescând riscul pierderilor.

Complexitate ridicată: Produsele derivate necesită o înțelegere profundă a piețelor financiare targetate, precum și a riscurilor asociate fiecărui tip de contract.

Risc de contrapartidă: Există riscul ca partea cu care ai încheiat contractul să nu își onoreze obligațiile, rezultând pierderi pentru tine.

Lichiditate

Lichiditatea variază în funcție de tipul de produs derivat și de piața pe care se tranzacționează:

Futures și opțiuni pe piețe reglementate: De obicei, foarte lichide.

CFD-uri: Lichiditatea depinde de broker, dar în general sunt destul de lichide.

Forward-uri: Tranzacționate pe piețe over-the-counter (OTC), lichiditatea poate fi mai redusă.

Ce am alege noi

Dacă ar fi să investim în produse derivate, am urma următoarele strategii:

Opțiuni - Am folosi opțiunile pentru hedging sau pentru speculații bine calculate. Spre exemplu, am putea cumpăra opțiuni call dacă anticipăm o creștere de preț a unui activ, cum a fost Tesla înainte de alegerile din SUA.

Futures - Sunt ideale pentru cei care vor să profite de fluctuațiile prețurilor mărfurilor sau ale indicilor bursieri. Am folosi futures pentru diversificarea portofoliului sau pentru protejarea împotriva riscurilor valutare.

CFD-uri - CFD-urile sunt ideale pentru speculații pe termen scurt. Cu toate acestea, am limita expunerea pentru a evita pierderi semnificative cauzate de volatilitate și nu am lăsat pozițiile deschise prea mult timp din cauza costurilor suplimentare cu care acestea ar veni.

Forward-uri - Deși mai puțin populare în rândul investitorilor individuali, forward-urile sunt utile pentru companiile care doresc să-și protejeze veniturile împotriva fluctuațiilor valutare.

| Complexitate: 5/5 | Cunoștințe: 5/5 | Risc: 5/5 | Ani studii: 10 |

|---|

Următoarea idee de investiție profitabilă în graficul realizat de noi este reprezentată de bunuri de colecție.

Piața obiectelor de colecție este una imensă, despre care un studiu din 2023 ne zicea că valora 448.57 miliarde USD și estima că va depăși 1.000 miliarde USD până în 2032, cu o creștere anuală a prețului produselor estimată la 6.2 %.

Această piață variază foarte mult și este foarte dependentă de situația economică a țării din care faci parte.

Astfel, în vremuri de criză, oamenii sunt mai rezervați în ceea ce privește blocarea fondurile în obiecte de colecție, în vreme ce în boom economic piesele de artă, bijuteriile, vinurile scumpe, mașinile de epocă etc. sunt tot mai căutate.

Stai departe de acest domeniu dacă nu ești cunoscător

Chiar și cu toate aceste date prezentate, sfatul nostru este să stai cât de departe poți de așa ceva. Cu o mică excepție, iar aceea este dacă ești un fin cunoscător al domeniului în care dorești să tranzacționezi obiectele de artă.

Iar aici ne referim la zeci de ani de urmărire a pieței, de experiență tangibilă în a determina autenticitatea unei piese etc.

Explicăm în continuare de ce spunem asta prin prezentarea riscurilor și a lichidității.

Riscuri

Riscul de a cumpăra un fals este unul imens, chiar și pentru cei care sunt extrem de bine pregătiți într-un anumit domeniu (până și celebrei case de licitații Sotheby’s i s-a întâmplat să scoată la licitație un fake)

Investițiile în obiecte de colecție vin fără niciun fel de câștig pasiv, singura cale prin care poți face bani este vânzarea, cu profit, a obiectului achiziționat în prealabil

Riscul de a pierde bunul este unul extrem de ridicat – obiectele pot fi furate, pot lua foc, se pot sparge ș.a.m.d.

Tranzacționarea de astfel de obiecte vine cu costuri mari – pentru a fi sigur cât de cât că achiziționezi piese autentice, se poate să te orientezi spre case de licitații; însă acestea vin cu taxe de achiziție de minim 10 % sau chiar mai mari la reprezentarea la vânzare, ceea ce are un impact substanțial asupra randamentului investiției

Lichiditate

Lichiditatea obiectelor de artă este foarte scăzută.

Dacă nu te învârți în cercuri de oameni interesați și cunoscători ai fenomenului, va fi foarte greu să vinzi piesele din două motive: de regulă obiectele de colecție sunt scumpe, iar autenticitatea lor este mereu îndoielnică.

Ce am face noi

Cu toată sinceritatea îți zicem că noi am sta cât se poate de departe de acest domeniu.

Sigur, dacă ne-ar plăcea o anumită piesă de artă și am vrea să o luăm pentru a ne uita la ea din confortul propriei case, am face-o.

Dar să achiziționăm obiecte de colecție cu scop investițional, deci să încercăm în ceva timp să obținem un profit? Niciodată.

| Complexitate: 5/5 | Cunoștințe: 5/5 | Risc: 5/5 | Ani studii: 8 |

|---|

Mulți consideră piața Forex drept una dintre cele mai bune investiții pe termen scurt și, da, le putem da dreptate și noi.

Dacă ești o persoană cu un apetit ridicat de risc și care vrea să vadă rezultate imediate în urma plasamentelor realizate, atunci Forex este alegerea ideală pentru tine.

Însă trebuie să fii conștient de faptul că nu toate pozițiile pe care le vei deschide vor fi și unele care vor aduce profituri și că nu degeaba l-am poziționat noi atât de sus în graficul corelației investiții profitabile-risc pe care l-am realizat.

Forex este de departe cea mai mare piață investițională din lume. O statistică din octombrie 2024 arăta că valoarea ei depășea, la acea vreme, 2730 tld USD (adică 2.730.000 mld USD), cu un volum de tranzacționare zilnic estimat la 6.6 tld USD.

Este clar că tot acest volum de tranzacționare va genera profituri uriașe pentru unii traderi, dar și pierderi imense pentru ceilalți.

De fapt, datele ne arată că până la 85 % din cei ce sunt la început de drum pe piața Forex ajung să piardă bani și peste 80 % din traderii noi aleg să renunțe, în pierdere, în maxim doi ani de la lansarea portofoliului.

Ce este Forex?

Forex vine de la derivarea termenilor FOReign EXchange, adică nu reprezintă altceva decât piața valutară.

Cum funcționează? În termeni simplii, cumperi o monedă folosind o alta când estimezi că prețul va crește și vinzi când crezi că acesta va scădea.

Riscuri

Plasamentele Forex sunt printre cele mai riscante forme de investiții existente pe piață. Noi vom enumera doar câteva dintre ele:

Riscuri date de tranzacționarea cu levier – în cazul investițiilor Forex, se folosesc CFD-uri pentru tranzacționarea de perechi valutare, cu levier de până la 1:30 (pentru traderii neprofesioniști și mai mari pentru cei profesioniști).

Asta înseamnă că pentru fiecare USD investit, cumperi, de fapt, de 30 USD. În felul acesta poți profita de fiecare pip care se mișcă în favoarea ta, dar și vice-versa este adevărată și anume că riști să pierzi la fiecare mișcare negativă a pieței de 30 ori mai mult decât dacă ai investi fără levier.

Comisioane crescute – CFD-urile vin cu costuri specifice destul de mari care se aplică nu doar la deschiderea și închiderea unei poziții, ci și la păstrarea poziției deschise peste noapte sau peste week-end.

Aceste costuri trebuie atent luate în calcul pentru că pot face diferența între o investiție profitabilă și una neprofitabilă.

Riscuri date de rata dobânzii de politică monetară – ratele dobânzilor adoptate într-o țară influențează cursul de schimb valutar al statului respectiv.

Dacă dobânda crește, moneda se fortifică datorită afluxului de capital în piață dat de potențialele câștiguri. Dacă dobânda scade, investitorii își retrag banii din piață și astfel valoarea monezii naționale.

Volatilitate crescută – piața Forex este extrem de volatilă, ceea ce o face să fie cea mai bună investiție pe termen scurt dar, în același timp, și una dintre cele mai riscante.

Pe Reddit și Quora vei găsi thread-uri pline cu persoane care spun cum au pierdut mii sau zeci de mii de USD în Forex de-a lungul timpului.

Riscul de tranzacționare – este tipic monedelor exotice sau ceva mai puțin populare ce nu au o volatilitate atât de crescută și se remarcă printr-o diferență a cursului valutar între momentul trimiterii unui ordin de cumpărare/vânzare și cel în care se execută respectivul ordin, câteodată generând pierderi traderilor.

Lichiditate

Piața Forex este deschisă 24 ore pe zi, 5 zile pe săptămână și este considerată una dintre cele mai lichide piețe în care poți investi.

Sigur, această lichiditate poate diferi în funcție de perechile de monede pe care alegi să le tranzacționezi.

Ce am face noi

Pentru început, ne-am apuca de învățat. Am căuta forumuri, cărți, grupuri pe rețelele sociale de unde să învățăm cât de mult putem despre cum să facem investiții financiare pe termen scurt în piața de capital, exemple de investiții ș.a.m.d.

Apoi ne-am crea un cont demo pe XTB, care credem noi că este o platformă foarte bună pentru astfel de plasamente întrucât vine cu niște costuri ceva mai mici față de competiție și am începe să tranzacționăm și să încercăm/testăm diferite strategii.

După ce vedem care dintre tactici ni se potrivește cel mai bine, am aloca un maxim de 5-10 % din portofoliu acestui sector.

Din suma rezultată, am folosi regula de 2 % din Forex, adică riscul per trade să fie de maxim 2 % din suma pe care o avem în cont.

Altfel zis, dacă avem 1000 USD în cont, nu vom permite ca pierderea să poată fi mai mare de 20 USD, astfel că acolo vom seta stop loss-ul.

De ce acești 2 %? Pentru că folosind această tactică trebuie să greșești de 50 ori la rând până când termini banii din cont, ceea ce este extrem de improbabil dacă am studiat și ne-am făcut temele în prealabil.

Abia apoi, odată setate aceste limite, am începe să tranzacționăm bani reali. Dar mereu atenți, cerebrali, fără a ne avânta și mereu fiind conștienți că trebuie să închidem poziția și să marcăm profitul, chiar dacă intuim că respectivul curs s-ar putea duce în sus în continuare.

| Complexitate: 5/5 | Cunoștințe: 5/5 | Risc: 5/5 | Ani studii: 9 |

|---|

Criptomonedele sunt una dintre cele mai controversate clase de active din ultimii ani. Ele au generat randamente uriașe pentru unii investitori, dar și pierderi semnificative pentru alții.

În esență, criptomonedele reprezintă active digitale bazate pe tehnologia blockchain, care permit tranzacții descentralizate, fără a fi nevoie de un intermediar financiar tradițional.

În 2025, piața crypto este mai matură ca niciodată, însă rămâne marcată de volatilitate extremă și reglementări incerte.

Bitcoin și Ethereum sunt cele mai cunoscute criptomonede și continuă să fie punctul central al acestei piețe.

Cu toate acestea, riscurile asociate acestor active sunt ridicate, iar investitorii trebuie să înțeleagă clar cum funcționează piața înainte de a lua o decizie.

Deși criptomonedele oferă oportunități de creștere semnificativă, ele sunt predispuse la fluctuații de preț neașteptate. În plus, securitatea, reglementarea și stabilitatea pieței sunt aspecte care trebuie analizate atent.

Pentru cei care vor să aibă expunere pe această clasă de active, există alternative mai sigure, cum ar fi ETF-urile cu suport pe monede virtuale, care reduc o parte dintre riscurile asociate investiției directe în criptomonede.

Riscuri

Investițiile în criptomonede sunt, după spusele multor experți financiari, cele mai riscante investiții la ora actuală. Iată la ce trebuie să ai grijă:

Volatilitate extremă - criptomonedele sunt printre cele mai volatile active financiare. În doar câteva zile, prețul unei monede poate crește sau scădea cu 20-30%, iar în cazuri extreme, chiar mai mult.

Acest nivel ridicat de instabilitate poate aduce profituri mari, dar și pierderi semnificative pentru investitorii nepregătiți.

Lipsa reglementării și riscul interdicțiilor - piața crypto rămâne slab reglementată, iar acest lucru creează riscuri majore. Guvernele din întreaga lume își modifică periodic politicile față de criptomonede.

Unele state, precum China, au interzis complet tranzacțiile cu monede digitale, iar altele impun taxe ridicate și restricții suplimentare.

Riscul de hacking și fraude - platformele de tranzacționare și portofelele digitale sunt frecvent ținte ale atacurilor cibernetice. Există numeroase cazuri în care burse crypto au fost compromise, iar investitorii și-au pierdut fondurile.

În plus, piața este plină de țepe și proiecte frauduloase care promit randamente uriașe.

Dependența de cerere și speculație - criptomonedele nu sunt susținute de active tangibile sau venituri reale. Valoarea lor este determinată în mare parte de cererea speculativă.

Dacă interesul pieței scade sau apare un eveniment negativ major, prețurile pot scădea dramatic, fără nicio garanție de recuperare.

Probleme de scalabilitate și adoptare - deși tehnologia blockchain promite o revoluție financiară, multe criptomonede încă se confruntă cu probleme de scalabilitate și adoptare.

Taxele mari de tranzacționare, viteza redusă a rețelelor și lipsa integrării în economia globală sunt obstacole care afectează creșterea pe termen lung a acestor active.

Lichiditate

Piața criptomonedelor este relativ lichidă, mai ales în cazul activelor mari, precum Bitcoin și Ethereum. Investitorii pot cumpăra și vinde rapid pe bursele de specialitate.

Cu toate acestea, în perioade de volatilitate extremă sau pentru monede mai puțin cunoscute, lichiditatea se poate reduce semnificativ, ceea ce duce la creșterea spread-urilor și întârzieri în executarea ordinelor de tranzacționare.

Ce am face noi?

Investițiile directe în monede virtuale vin cu riscuri prea mari, iar volatilitatea ridicată poate genera pierderi semnificative.

În schimb, o variantă mai sigură pentru cei care doresc expunere pe piața crypto sunt ETF-urile cu suport pe monede virtuale. Acestea sunt fonduri tranzacționate la bursă care oferă expunere la Bitcoin și Ethereum, fără a necesita gestionarea directă a criptomonedelor.

ETF-urile vin cu mai multe avantaje:

Reglementare mai clară – spre deosebire de monedele virtuale, ETF-urile sunt supravegheate de autoritățile financiare, reducând riscul de fraudă.

Administrare mai simplă – nu este nevoie de portofele digitale sau chei private. ETF-urile pot fi tranzacționate la fel ca acțiunile, prin intermediul unor brokeri.

Lichiditate îmbunătățită – aceste fonduri sunt listate pe bursele tradiționale și permit cumpărarea sau vânzarea rapidă atunci când piețele sunt deschise.

Randamente competitive – performanțele unor ETF-uri pe Bitcoin au fost chiar mai bune decât creșterea monedelor în sine.

Pentru a putea achiziționa ETF-uri cu suport pe criptomonede, va trebui să îți deschizi cont pe o platformă de tranzacționare.

Noi recomandăm eToro, deoarece vine cu costuri minime pentru ETF-uri și, în plus, îți oferă o mulțime de funcții extrem de utile, despre care am mai discutat în acest articol.

ETF-uri pe criptomonede disponibile prin eToro

Iată o listă cu ETF-uri cu suport pe criptomonede disponibile pe eToro. Știm că sunt mai multe, dar noi ne axăm doar pe acestea patru momentan (cifre valabile pentru final de februarie 2025):

| ETF | Performanță 6M | Performanță 12M |

|---|---|---|

| ARK 21Shares Bitcoin ETF (ARKB) | +64.12% | +99.75% |

| iShares Bitcoin Trust ETF (IBIT) | +63.97% | +99.30% |

| Grayscale Bitcoin Trust ETF (GBTC) | +63.06% | +97.00% |

| iShares Ethereum Trust ETF (ETHA) | +0.50% | N/A* |

- N/A pentru că ETF-ul pe Ethereum a fost lansat în iulie 2024.

Pentru comparație, iată evoluția monedelor suport:

| Criptomonedă | Performanță 6M | Performanță 12M |

|---|---|---|

| Bitcoin (BTC) | +58.77% | +93.45% |

| Ethereum (ETH) | -1.27% | +1.03% |

După cum se poate observa, toate ETF-urile pe Bitcoin prezentate aici au depășit chiar și randamentul monedei în sine, iar în cazul Ethereum, ETF-ul a avut o volatilitate mai redusă.

Acest lucru confirmă faptul că investiția prin ETF-uri poate fi o alternativă mai sigură și mai eficientă decât achiziționarea directă a criptomonedelor.

Pentru cei care doresc să aibă expunere pe piața crypto, ETF-urile oferă un mod mai simplu, mai reglementat și mai sigur de a profita de potențialele creșteri ale acestei piețe.

| Complexitate: 1/5 | Cunoștințe: 1/5 | Risc: 1/5 | Ani studii: fără limită |

|---|

Iată și surpriza din lista noastră despre care discutam în introducere - investiția în educația proprie. Nu te așteptai la asta, nu?

Ei bine, suntem siguri că măcar una sau poate chiar mai multe idei de investiții profitabile ce au fost prezentate aici ți-ar surâde, dar nu știi exact de unde să începi și încotro să îți îndrepți atenția.

Însă dacă vrei ca viitoarea investiție să nu fie un simplu joc de noroc, trebuie să te apuci de învățat.

Există o mulțime de cursuri online care te vor ajuta să îți faci o ideea despre cum funcționează lumea financiară, plasamentele monetare, bursa etc.

Chiar și noi pe Financer.ro avem foarte multe articole scrise despre acest domeniu și continuăm de la o săptămână la alta să venim cu informații noi, utile pentru cititorii noștri.

Mai nou, am scris chiar și un articol cu privire la cele mai bune cărți dedicate dezvoltării personale în domeniul financiar, pe care îl poți citi aici.

Riscuri

Nu există nici un risc atunci când îți distribui banii spre educația personală.

Niciodată nu se va întâmpla să știi prea multe despre un domeniu și crede-ne când îți spunem că întotdeauna vei găsi lucruri noi ce necesită aprofundare în lumea financiară.

Până și Warren Buffett - persoana care este considerată ca fiind cel mai bun investitor din toate timpurile - declara, nu demult, că încă mai are lucruri de învățat.

Lichiditate

Chiar dacă banii investiți în educația ta, prin diverse cursuri, cărți, seminarii nu ți se vor întoarce direct niciodată, indirect ei te vor ajuta să faci investiții de succes, care la rândul lor vor genera bani.

Așa că, după părerea noastră, fiecare leu investit în educație poate genera venituri de zeci sau sute de ori mai mari.

Ce trebuie să iei în considerare

Ca încheiere, după ce ai terminat de citit detaliile despre cele 17 idei de investiții 2025, este bine să iei în considerare anumite aspecte, dacă plănuiești să realizezi și tu plasamente în viitorul apropiat.

Toleranța la risc și orizontul de timp joacă un rol extrem de important atunci când te decizi spre ce tip de plasament să îți aloci fondurile.

Investitorii ceva mai conservatori sau cei care se apropie de retragerea din câmpul muncii se poate să fie mai prudenți și să își îndrepte o mare parte a portofoliului către investiții sigure, ce vin cu un grad de risc mai scăzut.

Aceste instrumente se pot dovedi a fi foarte bune și pentru cei care caută doar să economisească bani pe termen scurt sau mediu.

Persoanele mai curajoase și cei care încă sunt departe de vârsta de pensionare sunt mai predispuse să aleagă portofolii mai riscante, atâta timp cât își diversifică investițiile.

Fii pregătit să îți faci atent temele și caută să alegi plasamente care să ofere randamente bune atât pe termen scurt, cât și pe termen lung.

Întrebări despre investiții

Care sunt cele mai sigure investiții

Care sunt cele mai sigure investiții