Ghid complet ETF pentru începători. Ce trebuie să știi

— Comparație actualizată iun. 2025

- Undele din principalele avantaje ale ETF-urilor sunt riscuri relativ scăzute

- Comisioane reduse comparativ cu alte forme de investiții

- Diversificare automată

- Taxare redusă

61 % dintre conturile de investitori de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor. Ar trebui să vă gândiți dacă înțelegeți cum funcționează CFD-urile și dacă vă puteți permite să vă asumați riscul mare de a vă pierde banii.

CFD-urile sunt instrumente complexe și au un risc ridicat de a pierde rapid bani din cauza efectului de levier. 69% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor

Investițiile implică riscuri. Fii sigur că le înțelegi înainte de a realiza plasamente cu acest provider

Cauți un ghid dedicat începătorilor care să îți explice tot ce trebuie să știi despre ETF-uri, însă nu ai reușit să găsești pagina perfectă?

Ei bine, echipa Financer s-a gândit să îți vină în ajutor.

Am petrecut peste 13 ore pentru a crea articolul pe care îl vezi aici. Rezultatul, credem noi, este cea mai completă și la obiect pagină despre ETF-uri peste care vei da pe piața de la noi, o pagină dedicată în special investitorilor începători și celor care caută informații generale despre aceste instrumente.

Iar dacă nu ai timp să citești tot, iată cam care ar fi, pe scurt, principalele idei cu care ar fi bine să pleci de aici:

Fără a lungi această introducere inutil, să începem micul nostru ghid și cu ce altceva să o facem dacă nu cu definiția ETF-urilor.

Ce este un ETF

ETF (Exchange Traded Fund sau, în română, „fond tranzacționat la bursă”) poate fi privit ca un fond de investiții care plasează fondurile în diverse active.

Spre deosebire de fondurile de investiții, ETF-urile emit și ele acțiuni proprii care sunt listate și tranzacționate pe o bursă de valori, la fel ca acțiunile obișnuite.

Însă, spre deosebire de acțiuni, ETF-urile, în majoritatea lor, urmăresc un anumit indice de piață, un sector industrial, acțiuni (de regulă dintr-un anumit sector sau piață), obligațiuni, materii prime și, mai nou, chiar și criptomonede.

Începe să investești în ETF-uri cu eToroAvantaje ETF

Acum poate că te întrebi „De ce aș alege să fac investiții în ETF și nu în acțiuni simple sau monede virtuale?”.

Ei bine, ETF-urile vin cu câteva avantaje distincte, dintre care, cele mai importante de amintit credem că ar fi:

Diversificare

Fie că optezi pentru produse care urmăresc un indice, un sector industrial, sau anumite mărfuri cu siguranță când vei cumpăra un ETF vei achiziționa părți din zeci sau chiar sute de companii.

Rezultatul? Îți diversifici portofoliul investițional fără a face un efort în acest sens.

Costuri mai mici decât dacă ai investi tu singur în acțiunile urmărite de anumite ETF-uri

Indiferent de brokerul ales, la închiderea și deschiderea unei poziții vei avea de suportat anumite costuri - fie taxe de brokeraj, fie comision sub formă de spread. Ori, cu cât faci mai multe tranzacții (să zicem încercând să replici un anumit indice bursier), cu atât vei avea mai multe costuri.

Alegând un ETF, nu ai de făcut decât o singură tranzacție, deci scapi de aceste taxe suplimentare. Iar asta înseamnă că randamentul portofoliului tău investițional va fi mai ridicat.

Risc relativ scăzut

Deoarece atunci când investești în ETF-uri ai o diversificare automată a portofoliului și riscul pe care ți-l asumi este ceva mai scăzut decât cel aferent investiției în acțiuni individuale.

Pot fi tranzacționate exact la fel precum acțiunile simple

ETF-urile pot fi tranzacționate exact la fel de simplu și de rapid precum acțiunile simple.

Ele vor putea fi cumpărate și vândute oricând dorești, atâta timp cât piața este deschisă.

Îmbinând cu succes flexibilitatea acțiunilor și punctele forte ale fondurilor mutuale de diversificare a portofoliului, ETF-urile oferă o modalitate simplă și convenabilă de a accesa o mare varietate de clase de active.

Ca atare, nu ne miră să vedem că numărul celor care aleg aceste produse a tot crescut aproape constant de la an la an.

Cu toate că nu am reușit să găsim o statistică mondială mai recentă, ultimele date oficiale ne arată că la finalul lui 2023, erau peste 11.5 trilioane USD investiți în ETF-uri la nivel global.

Cum să investești în ETF-uri

Să începi să investești în ETF-uri nu este deloc greu. Iată care sunt pașii pe care îi vei avea de făcut pentru a putea adăuga astfel de produse la portofoliul tău:

Alege o platformă de tranzacționare

Acesta este probabil unul dintre cei mai importanți pași pe care îi vei avea de făcut (pe lângă alegerea ETF-ului corect, desigur).

De ce zicem asta? Pentru că dacă optezi pentru un broker greșit, care va veni cu multe taxe și comisioane, profiturile tale vor avea, finalmente, de suferit.

Iată de ce echipa Financer a creat tabelul de mai jos, unde vei putea compara caracteristicile celor mai populare platforme de tranzacționare de la noi din țară, în speranța că vom reuși să-ți facem această alegere mai ușoară:

| Caracteristică | eToro | XTB | Freedom24 | Admiral Markets |

|---|---|---|---|---|

| Cost deschidere cont | 0 USD | 0 USD | 0 USD | 0 USD |

| Cost de inactivitate | 10 USD pe lună după 12 luni de inactivitate | 10 EUR pe lună după 12 luni de inactivitate | Nu există | 10 EUR pe lună după 24 luni de inactivitate |

| Cost de retragere bani | 5 USD per retragere | 0 USD per retragere | 7.5 USD per retragere | 0 USD pentru prima retragere din fiecare lună, apoi 1% din retragerile următoare |

| Număr de ETF-uri disponibile | 310 | 350 | 1.500 | 300 |

| Spread minim pentru ETF-uri | 0.15 pips | 0.5 pips | 0.012 USD per unitate | 0.5 pips |

| Taxe de brokeraj pentru ETF-uri | 0 % | 0 % | 1.20 USD per tranzacție + 0.5 % din prețul tranzacției | 0.01 USD per ETF (minim 1 USD) |

| Social Trading | ✅ | ✅ | ❌ | ✅ |

| Copy Trading | ✅ | ❌ | ❌ | ❌ |

| Deschide cont aici | Aici | Aici | Aici | ❌ |

Creează-ți cont pe platforma aleasă

Crearea unui cont de investiții este destul de simplă, dar vei avea nevoie să străbați câțiva pași.

În continuare, vom prezenta acești pași din perspectiva deschiderii unui cont de investiții ETF pe platforma eToro, dar și în cazul celorlați brokeri, pașii vor fi asemănători:

Accesează link-ul de redirecționare

Primul pas pe care trebuie să îl faci pentru a-ți deschide un cont eToro este să apeși pe acest link, care te va redirecționa pe pagina oficială a aplicației.

Introdu adresa de mail, nume și parolă

Introdu numele de utilizator, adresa de mail și parola contului (sau te poți conecta cu contul Facebook sau Google), acceptă termenii și condițiile și politica de confidențialitate.

Verifică-ți adresa de mail

Pe adresa furnizată vei primi un cod de șase cifre pe care va trebui să îl introduci aici pentru activarea contului.

Completează-ți profilul

Va trebui să alegi țara de reședință, să îți introduci numele, data de naștere, adresa de domiciliu.

Chestionar privind experiența în investiții

Răspunde în funcție de experiența ta privind investițiile în acțiuni și ETF-uri, criptomonede, CFD-uri.

Chestionar privind cunoștințele și strategia investițională

Răspunde în funcție de educația ta investițională și completează testul privind aceste cunoștințe. Nu, nu îți putem oferi noi răspunsurile corecte.

Alege care este apetitul tău pentru risc și oferă date privind situația ta financiară

Alege răspunsul care ți se potrivește cel mai bine în ceea ce privește riscul pe care vrei să ți-l asumi atunci când investești, apoi completează datele privind situația ta financiară.

Alege una dintre cele două opțiuni

Odată ajuns aici, vei avea de ales între „Verificare completă” și „Continuă cu depunerea”. Verificarea trebuie oricum făcută pentru a putea retrage banii din cont, dar este alegerea ta când o faci – acum sau mai târziu.

Noi am continuat cu „Verificare completă”, astfel că am avut să ne completăm numărul de telefon, am primit un SMS cu cinci cifre care apoi au trebuit introduse în ecranul următor.

Depune suma inițială

În final, a trebuit să depunem minim 50 USD sau echivalent pentru activarea contului și pentru a putea achiziționa acțiuni reale, ETF-uri sau CFD-uri.

Noi am ales să facem asta din Revolut întrucât ne bucurăm de cele mai bune cursuri valutare de pe piață cu ajutorul lor.

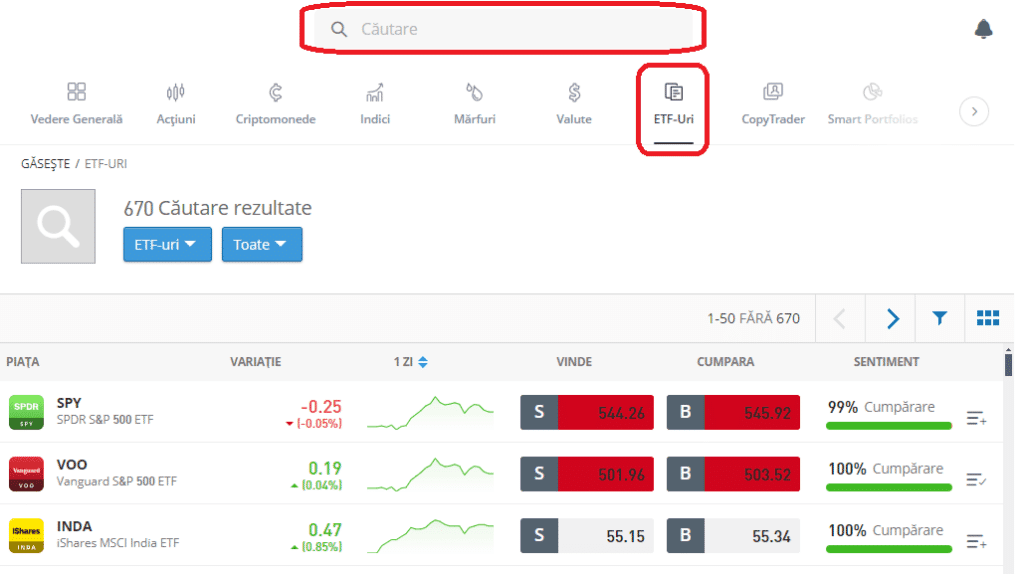

Alege ETF-ul în care dorești să investești

Mergi în secțiunea dedicată ETF-urilor, caută și alege instrumentul care te interesează:

Iar dacă nu știi ce ETF să alegi, XTB îți vine în ajutor cu un excelent eBook, care cu siguranță îți va fi de folos (descărcarea lui este gratuită):

Până să continuăm articolul, însă, credem că este bine să venim cu un disclaimer:

Mizează pe investiții pe termen lung

ETF-urile sunt, cu precădere, investiții pe termen lung. Asta înseamnă că tu vei vedea rezultatele plasamentelor abia după câțiva ani.

Ce poți face până atunci? Poți investi constant, în felul acesta armonizând prețul de achiziție al produsului asupra căruia te decizi (strategie numită și DCA sau dollar-cost averaging) și nu te lăsa pradă emoțiilor și deciziilor impulsive de moment.

Iată că nu ne-am putut abține și tot ți-am dat și un sfat investițional.

Tipuri de fonduri tranzacționate la bursă

În linii mari, ETF-urile sunt împărțite în două tipuri: gestionate activ și pasive.

Nu vrem să intrăm prea mult în detalii aici, doar amintim că cele gestionate activ au un manager de fond, cum se întâmplă și în cazul fondurilor mutuale.

Ținta acestor manageri este să ia decizii investiționale active pentru a depăși performanța pieței sau pentru a atinge un obiectiv anume stabilit.

Un ETF administrat activ are o strategie investițională detaliată în prospectul său, iar managerii folosesc expertiza și cercetările proprii pentru a lua decizii în baza acestei strategii.

Nu sunt prea multe ETF-uri de genul acesta, ci marea parte a lor sunt pasive. Adică sunt ETF-uri care replică anumiți indici și care practică strategia de buy-and-hold pe anumite sectoare de piață, industriale etc.

În afara acestor două mari categorii generale, iată alte câteva subtipuri de fonduri tranzacționate la bursă:

ETF-uri cu suport pe index - realizate pentru a urmări performanța unui anumit indice de piață. Exemple: Vanguard S&P 500 ETF, Vanguard FTSE Europe ETF, iShares MSCI Eurozone ETF și multe altele.

ETF-uri cu suport pe obligațiuni - oferă expunere la majoritatea tipurilor de obligațiuni - guvernamentale, municipale, corporative, internaționale etc.

ETF sectorial/ industrial - se concentrează asupra companiilor dintr-o anumită industrie, cum ar fi cea farmaceutică, tehnologică, energetică, energie verde ș.a.

ETF-uri cu suport pe mărfuri - conceput pentru a urmări evoluția unei anumite mărfuri: aur, petrol și gaze, cereale etc. Cel mai mare fond de acest tip este SPDR GOLD TRUST ETF, dedicat industriei auriferă.

Alte tipuri de ETF-uri - ETF guvernamental, ETF inversat, ETF cu efect de levier, ETF cu dividend, ETF cu suport pe criptomonede ș.a.

ETF vs. fond mutual vs. acțiuni

Este adevărat că poate fi un pic dificil să compari caracteristicile ETF-urilor cu cele ale fondurilor de investiții și ale acțiunilor într-o lume a comisioanelor și a politicilor în continuă schimbare.

Noi am încercat, totuși, să facem asta și vrem să îți prezentăm, într-un mod rapid și accesibil, câteva dintre principalele asemănări și diferențe:

| ETF-uri | Fonduri mutuale | Acțiuni |

|---|---|---|

| ETF-urile urmăresc un coș de titluri de valoare. | Fondurile mutuale sunt investiții colective în diferite tipuri de active, cum ar fi: obligațiuni, titluri de valoare, acțiuni și altele care generează profituri. | Acțiunile sunt titluri de valoare care oferă randamente în funcție de performanța lor pe piață. |

| ETF-urile se tranzacționează în timpul orelor de piață, la fel ca acțiunile. | Fondurile mutuale pot fi răscumpărate doar la sfârșitul zilei de piață. | Acțiunile se tranzacționează în timpul orelor de piață. |

| ETF-urile sunt de regulă mai ieftine decât fondurile mutuale deoarece nu percep taxe de marketing și unele vin chiar fără comision. | De obicei, sunt mai scumpe decât ETF-urile deoarece includ taxe administrative și de marketing. | Multe platforme vând acțiuni fără comision (cu toate că suporți un spread de multe ori) și de obicei nu au taxe suplimentare după achiziție. |

| ETF-urile nu implică proprietatea efectivă a titlurilor de valoare. | Fondurile mutuale dețin titlurile de valoare din coșul lor. | Acțiunile implică proprietatea efectivă a titlurilor de valoare. |

| ETF-urile diversifică riscul prin urmărirea mai multor companii, sectoare sau industrii într-un singur fond. | Fondurile mutuale diversifică riscul prin crearea unui portofoliu care acoperă o varietate de clase de active. | Riscul nu este diversificat, ci este concentrat pe performanța unei anumite companii/ acțiuni. |

| Investiția minimă este prețul unei acțiuni ETF. | Investiția minimă este stabilită de compania care controlează fondul. | Multe platforme vând și fracțiuni de acțiuni, astfel că nu există o sumă minimă pentru a investi în acțiuni. |

Reglementări ETF

Gestionarea și vânzarea fondurilor de investiții în Europa este reglementată de un cadru de reglementare stabilit de Comisia Europeană.

Organizațiile care se angajează în această activitate se numesc organisme de plasament colectiv în valori mobiliare, iar abrevierea în limba engleză pe care o vei întâlni va fi UCITS (de la Undertakings for Collective Investment in Transferable Securities).

Fondurile care îndeplinesc aceste cerințe pot fi înregistrate în Europa și comercializate investitorilor din întreaga lume în conformitate cu cerințele de reglementare stabilite.

Adaugă ETF-uri în portofoliul tău cu eToroÎntrebări frecvente despre ETF-uri

Ce sunt ETF-urile?

ETF-urile reprezintă un tip de fond de investiții care se tranzacționează pe burse.

Asemenea fondurilor mutuale tradiționale, ETF-urile investesc într-un grup de acțiuni, obligațiuni sau o combinație a celor două. Totuși, spre deosebire de fondurile mutuale tradiționale, acțiunile ETF-urilor se tranzacționează pe o bursă, cum ar fi Bursa de Valori din New York.

Acestea pot deține active financiare precum acțiuni, obligațiuni, valute, datorii, contracte futures și/sau mărfuri precum lingouri de aur.

Cum poți investi în ETF-uri în România

Pentru a putea investi în ETF-uri din România, trebuie să îți deschizi cont pe o platformă de tranzacționare dedicată, după care să alegi din lista produselor disponibile acel ETF care te interesează pe tine.

Cât costă să investești în ETF-uri?

Cei mai mulți brokeri vor oferi comisioane 0 la tranzacțiile cu ETF-uri. Însă în aceste cazuri vei avea de suportat un spread destul de mare.

Mai există și platforme care percep o anumită taxă de tranzacționare, dar acestea oferă spread-uri mai mici.

Costul va depinde, așadar, foarte mult în funcție de brokerul ales.

De ce să investești în ETF-uri

Există câteva motive pentru care cei mai mulți oameni aleg să investească în ETF-uri:

- Costuri mici de tranzacționare

- Diversificare rapidă a portofoliului

- Riscuri ceva mai scăzute comparativ cu alte produse

- Ușurința de a cumpăra sau vinde acțiuni ale ETF-urilor

Mai multe despre ETF-uri

Ești interesat de fondurile de investiții? Pe Financer găsești o mulțime de articole extrem de interesante, care te vor ajuta să înțelegi mai bine vasta lume a ETF-urilor.

Aceste articole sunt dedicate în special investitorilor lipsiți de experiență, prezentând pentru fiecare activ analizat ce sunt, cum funcționează, precum și niște exemple de ETF-uri pentru care poți opta.

Astfel, pe paginile scrise de experții noștri vei putea citi:

Angajamentul nostru pentru transparență

La Financer.ro, ne angajăm să te ajutăm să-ți gestionezi finanțele. Tot conținutul nostru respectă Ghidul nostru editorial. Suntem transparenți în privința modului în care evaluăm produsele și serviciile, așa cum este descris în Procesul nostru de creare a recenziilor, și explicăm clar cum câștigăm bani în ghidul nostru privind Admiterea promovării.