Investiții ETF - ghid complet pentru începători în 2026

Aderă la

Aderă la

Vrei să investești în ETF-uri, dar nu știi de unde să începi? Ai ajuns în locul potrivit. Aici vei citi tot ce trebuie să știi ca investitor începător...

- Diversificare automată, costuri reduse și risc mai scăzut

- Impozit pe câștiguri: 3% sau 6% în 2026

- Investești de la sume mici prin platforme din România

Găsește un broker de acțiuni

Din 2014, Financer a ajutat 276.320 de oameni să ia decizii financiare mai bune.

Rezultatul tău

Filters

Filtre

Revizuit de 38 oameni

50% dintre conturile de investitori de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor. Ar trebui să vă gândiți dacă înțelegeți cum funcționează CFD-urile și dacă vă puteți permite să vă asumați riscul mare de a vă pierde banii.

Revizuit de 1 oameni

*CFD-urile sunt instrumente complexe și prezintă un risc ridicat de a pierde rapid bani din cauza efectului de levier. 74% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor. Ar trebui să luați în considerare dacă înțelegeți cum funcționează CFD-urile și dacă vă puteți permite să vă asumați riscul ridicat de a pierde banii.

75% din conturile investitorilor de retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor.

Revizuit de 6 oameni

Investițiile implică riscuri. Fii sigur că le înțelegi înainte de a realiza plasamente cu acest provider

Deși facem tot posibilul să păstrăm datele actualizate, nu putem garanta acuratețea completă a cifrelor prezentate

Dacă ai ajuns aici, probabil vrei să afli ce sunt ETF-urile, de ce sunt atât de populare și cum poți începe să investeti în ele din România.

Vestea bună este că ai ajuns la ghidul potrivit. Am adunat totul într-un singur loc, de la definiția ETF-urilor și avantajele lor, până la costuri, impozitare și exemple concrete de ETF-uri în care poți investi.

Iar dacă nu ai timp să citești tot articolul, iată cele mai importante idei:

Rezumat articol

- ETF-urile (Exchange Traded Funds) sunt fonduri care se tranzacționează la bursă, exact ca acțiunile, oferind diversificare automată a portofoliului

- La nivel global, activele investite în ETF-uri au depășit 19,6 trilioane USD la finalul lui 2025

- Avantajele principale: costuri reduse, diversificare, lichiditate și accesibilitate pentru începători

- În România, piața ETF-urilor a ajuns la peste 900 milioane lei, cu TVBETETF ca principal ETF listat pe BVB

- Din 2026, impozitul pe câștiguri din ETF-uri este de 3% (deținere peste 1 an) sau 6% (deținere sub 1 an)

Ce este un ETF

ETF (Exchange Traded Fund sau, în română, „fond tranzacționat la bursă”) este un fond de investiții ale cărui acțiuni sunt listate și tranzacționate pe o bursă de valori.

Gândește-te la un ETF ca la un coș care conține zeci sau sute de active financiare: acțiuni, obligațiuni, mărfuri sau chiar criptomonede. Când cumperi o unitate dintr-un ETF, practic investeti simultan în toate activele din coșul respectiv.

Spre deosebire de fondurile mutuale clasice, ETF-urile pot fi cumpărate și vândute în timp real pe bursă, pe tot parcursul ședinței de tranzacționare. Prețul lor se schimbă în fiecare secundă, la fel ca cel al acțiunilor.

Majoritatea ETF-urilor sunt pasive, adică urmăresc un anumit indice bursier (cum ar fi S&P 500 sau MSCI World), un sector industrial (tehnologie, energie verde), o piață geografică (Europa, piețe emergente) sau o clasă de active (obligațiuni, aur).

Pentru a înțelege dimensiunea fenomenului: la finalul lui 2025, activele investite global în ETF-uri au depășit 19,6 trilioane USD, de la doar 1,3 trilioane în 2010. În Europa, piața ETF a atins un maxim istoric de 3,22 trilioane USD, cu o creștere de aproape 40% numai în 2025.

Avantajele investițiilor în ETF-uri

Acum poate te întrebi: „De ce aleg atât de mulți oameni să investească în ETF-uri și nu în acțiuni individuale?”

Răspunsul scurt: pentru că ETF-urile combină mai multe avantaje pe care le vei găsi greu la un loc la alte instrumente financiare:

Diversificare automată - Când cumperi un singur ETF, investeti automat în zeci sau sute de companii. De exemplu, un ETF pe S&P 500 te expune la cele mai mari 500 companii americane.

Costuri reduse - Comisioanele de administrare (TER) sunt mult mai mici decât la fondurile mutuale tradiționale. Cele mai populare ETF-uri au un TER de doar 0,07-0,20% pe an.

Risc mai scăzut - Diversificarea înseamnă că performanța slabă a unei singure companii nu îți afectează drastic investiția. Riscul este distribuit.

Lichiditate și flexibilitate - Poți cumpăra și vinde ETF-uri în orice moment când piața este deschisă, fără să aștepți sfârșitul zilei.

Accesibilitate - Poți începe de la sume mici, iar procesul de cumpărare este la fel de simplu ca cel al acțiunilor.

Dezavantajele investițiilor în ETF-uri

Ca orice instrument financiar, ETF-urile nu sunt perfecte. Iată câteva lucruri de care ar trebui să ții cont:

Randament limitat - Un ETF pasiv nu va bate niciodată indicele pe care îl urmărește. Poți obține randamentul pieței minus costurile, dar nu mai mult de atât.

Risc valutar - Dacă investeti din România într-un ETF denominat în USD sau EUR, fluctuațiile cursului valutar pot afecta randamentul în lei.

Tracking error - Unele ETF-uri nu reușesc să replice perfect indicele pe care îl urmăresc.

Lipsa controlului - Nu poți alege companiile individuale din coș. Dacă indicele include o companie în care nu crezi, nu ai cum s-o excludi.

Tipuri de ETF-uri

ETF-urile pot fi clasificate din mai multe perspective. Să le luăm pe rând, pentru că este important să le înțelegi înainte de a alege în ce investeti.

Clasificare după activul urmărit

ETF pe indici bursieri - Cele mai populare. Urmăresc un indice precum S&P 500, MSCI World sau NASDAQ-100. Exemple: Vanguard S&P 500 ETF (VOO), iShares Core MSCI World UCITS ETF (IWDA).

ETF pe obligațiuni - Investesc în obligațiuni guvernamentale, corporative sau municipale. Sunt considerate mai sigure, dar cu randamente mai mici.

ETF sectoriale - Se concentrează pe o singură industrie: tehnologie, sănătate, energie verde, semiconductoare etc.

ETF pe mărfuri - Urmăresc prețul aurului, petrolului, cerealelor sau altor materii prime. Exemplu: SPDR Gold Trust ETF.

ETF pe criptomonede - Permit expunerea la Bitcoin sau Ethereum fără a deține direct moneda. Au devenit disponibile pe scară largă din 2024.

ETF cu dividende - Investesc în companii care plătesc dividende regulate. Ideale dacă vrei un venit pasiv constant.

ETF cu acumulare vs. ETF cu distribuire

Aceasta este una dintre cele mai importante alegeri pe care le vei face ca investitor în ETF-uri, mai ales din perspectivă fiscală.

ETF cu acumulare (Acc) reinvestesc automat dividendele primite. Nu primeti nimic în cont, dar valoarea unității de fond creste. Marele avantaj fiscal: nu plăteti impozit pe dividende (16% din 2026) până când vinzi, moment în care plăteti doar impozitul pe câstigul de capital (3% sau 6%).

ETF cu distribuire (Dist) îți trimit dividendele în contul de brokeraj. Primeti bani cash periodic, dar plăteti impozit pe dividende de fiecare dată.

Pentru majoritatea investitorilor români, ETF-urile cu acumulare sunt mai eficiente fiscal. Citește ghidul complet despre ETF-uri cu acumulare sau ETF-uri cu distribuire pentru detalii.

ETF fizic vs. ETF sintetic

ETF-ul fizic deține efectiv activele pe care le urmăreste. Dacă urmăreste S&P 500, el chiar cumpară acțiuni ale celor 500 de companii.

ETF-ul sintetic foloseste contracte derivate (swap-uri) pentru a replica performanța indicelui, fără a deține activele în mod direct.

Pentru investitorii începători, ETF-urile fizice sunt de obicei alegerea mai sigură. Sunt mai transparente si nu implică riscul de contrapartidă asociat derivatelor. Cele mai populare ETF-uri UCITS din Europa (VWCE, IWDA) sunt fizice.

Costuri investiții ETF

Una dintre cele mai frecvente întrebări ale investitorilor începători este legată de costuri. Iată ce cheltuieli vei avea:

| Tip cost | Explicație | Valoare orientativă |

|---|---|---|

| TER (Total Expense Ratio) | Comisionul anual de administrare al fondului, reținut automat | 0,07% - 0,50% pe an |

| Comision de tranzacționare | Taxa percepută de broker la cumpărare/vânzare | 0% - 1% (mulți brokeri oferă 0%) |

| Spread | Diferența dintre prețul de cumpărare si vânzare | 0,05% - 0,50% |

| Cost de conversie valutară | Dacă ETF-ul este în EUR/USD iar tu depui RON | 0,15% - 0,50% |

| Impozit pe câstig | La vânzarea cu profit | 3% (>365 zile) sau 6% (<365 zile) |

Sfat

Cel mai important cost la care să te uiți este TER (Total Expense Ratio). De exemplu, un ETF cu TER de 0,07% te costă doar 7 lei pe an la o investiție de 10.000 lei. Compară asta cu un fond mutual clasic care poate percepe 1-2% pe an, adică 100-200 lei.

Cum să investeti în ETF-uri din România

Procesul este mai simplu decât crezi. Iată pasii pe care trebuie să-i urmezi:

Alege o platformă de tranzacționare

Primul si cel mai important pas este să-ți alegi un broker potrivit. Platforma pe care o alegi va influența direct costurile tale si experiența de investiții.

Compară cele mai populare platforme disponibile în România:

| Caracteristică | eToro | XTB | Freedom24 | Interactive Brokers |

|---|---|---|---|---|

| Cost deschidere cont | 0 USD | 0 USD | 0 USD | 0 USD |

| Cost de inactivitate | 10 USD/lună după 12 luni | 10 EUR/lună după 12 luni | Nu există | Nu există |

| Cost de retragere | 5 USD per retragere | 0 USD | 7 EUR per retragere | 0 USD |

| Număr de ETF-uri | 600+ | 400+ | 1.500+ | 13.000+ |

| Comision ETF-uri | 0% | 0% (primele 100.000 EUR/lună) | De la 0,02 EUR/unitate | De la 1,25 EUR/tranzacție |

| Cont demo | Da (100.000 USD virtuali) | Da | Nu | Da |

| Copy Trading | Da | Nu | Nu | Nu |

| Deschide cont | Aici | Aici | Aici | Aici |

eToro - bun pentru începători

Dacă esti la început, eToro este o opțiune solidă pentru investiții în ETF-uri:

- Comisioane 0% la cumpărarea si vânzarea de ETF-uri

- Funcția de Copy Trading te lasă să copiezi automat portofoliul investitorilor experimentați

- Interfață intuitivă, prietenoasă cu începătorii

- Acces la peste 600 de ETF-uri globale

Creează-ți cont pe platforma aleasă

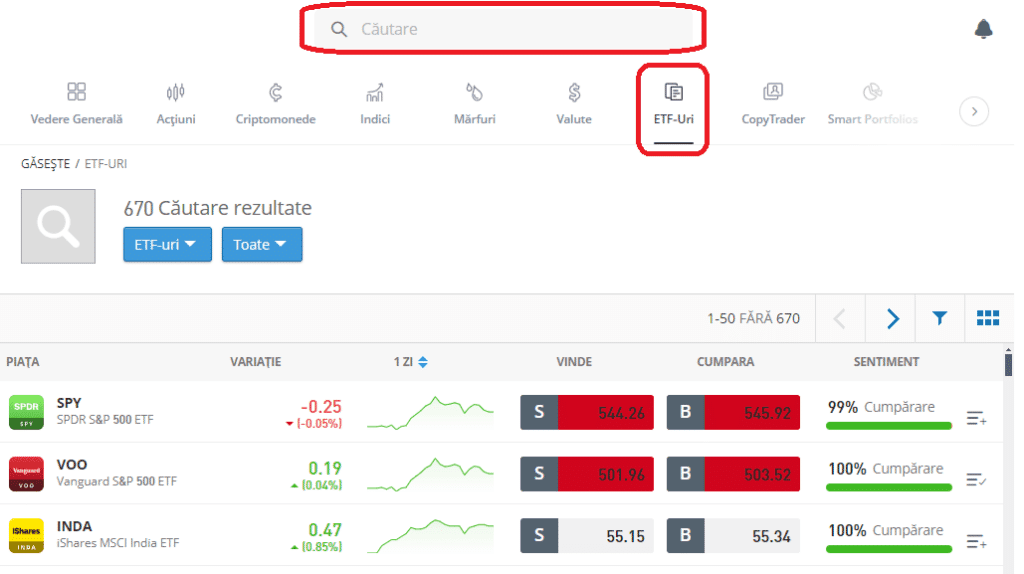

Procesul este similar la majoritatea brokerilor. Iată pasii de pe eToro, ca exemplu:

Accesează platforma

Intră pe pagina eToro si apasă pe „Începe să investesti”.

Creează contul

Completează cu adresa de email si parola sau conectează-te cu contul Google sau Apple.

Verifică-ți identitatea

Încarca o copie a buletinului/pasaportului si o dovadă de adresă. Este o cerință legală (KYC).

Depune suma inițială

Depozitul minim pe eToro este de 50 USD (sau echivalent). Poți depune prin card, transfer bancar sau PayPal.

Caută ETF-ul dorit

Mergi în secțiunea ETF-uri, caută produsul care te interesează (de exemplu, VWCE sau SPY) si plasează ordinul de cumpărare.

Investeste constant pe termen lung (DCA)

Cel mai simplu mod de a investi în ETF-uri este strategia DCA (Dollar Cost Averaging): investesti o sumă fixă, la intervale regulate (lunar, de exemplu), indiferent de prețul pieței.

În felul acesta, cumperi mai multe unități când prețul e jos si mai puține când e sus, iar costul mediu de achiziție se echilibrează în timp.

Nu încerca să „prinzi momentul perfect” pentru a investi. Nimeni nu stie când e cel mai bun moment, iar studiile arată că investitorii care investesc constant obțin rezultate mai bune decât cei care încearcă să temporizeze piața.

Disclaimer

Noi nu suntem consultanți financiari si nu oferim sfaturi de investiții personalizate. Toate investițiile implică riscuri, inclusiv posibilitatea de a pierde o parte sau totalitatea capitalului investit. Fă-ți propriile cercetări si, dacă ai nevoie, consultă un specialist autorizat.

Cele mai populare ETF-uri pentru investitori români

Dacă te întrebi cu ce ETF-uri să începi, iată câteva dintre cele mai populare alegeri în rândul investitorilor români:

| ETF | Ce urmăreste | TER | Tip |

|---|---|---|---|

| Vanguard FTSE All-World (VWCE) | Peste 3.700 companii din întreaga lume | 0,22% | Acumulare |

| iShares Core MSCI World (IWDA) | ~1.500 companii din țări dezvoltate | 0,20% | Acumulare |

| iShares Core S&P 500 (CSPX) | Top 500 companii americane | 0,07% | Acumulare |

| Invesco QQQ Trust (QQQ) | Top 100 companii NASDAQ | 0,20% | Distribuire |

| TVBETETF (BVB) | Indicele BET - top 20 companii românesti | ~0,5-0,99% | Distribuire |

VWCE - alegerea numărul 1 a începătorilor

Dacă vrei să investesti într-un singur ETF care oferă diversificare globală maximă, VWCE (Vanguard FTSE All-World) este probabil cea mai populară alegere. Include peste 3.700 de companii din toată lumea, are costuri reduse (0,22% TER) si este de tip acumulare, ceea ce este eficient fiscal în România.

Descoperă mai multe opțiuni în ghidul nostru despre cele mai bune ETF-uri.

ETF-uri pe BVB (Bursa de Valori Bucuresti)

România are propriul ETF listat pe bursă: TVBETETF (Fondul Deschis de Investiții ETF BET Patria-Tradeville).

Acest ETF urmăreste indicele BET, care include cele mai importante 20 de companii de pe bursa românească: Banca Transilvania, Hidroelectrica, OMV Petrom, BRD si altele.

Performanța? Remarcabilă:

- Randament de 51,28% în 2025, cel mai mare de la lansarea din 2012

- Crestere de peste 200% pe 5 ani

- Crestere de aproape 500% din ianuarie 2015 până în ianuarie 2026

La finalul lui 2025, piața fondurilor ETF din România a ajuns la 900 milioane lei.

Dacă vrei expunere la economia românească fără să cumperi acțiuni individuale, TVBETETF este o opțiune de luat în calcul. Îl poți achiziționa prin Tradeville sau alți brokeri cu acces la BVB.

Impozitare ETF-uri în 2026

Din 2026, regulile fiscale pentru investițiile în ETF-uri din România s-au schimbat semnificativ. Iată ce trebuie să stii:

| Tip venit | Impozit | Detalii |

|---|---|---|

| Câstig de capital (deținere >365 zile) | 3% | Se aplică la diferența dintre prețul de vânzare si cel de cumpărare |

| Câstig de capital (deținere <365 zile) | 6% | Deținere mai scurtă de un an |

| Dividende ETF distribuire | 16% | Se aplică automat la fiecare distribuire |

| Dividende ETF acumulare | 0% (amânat) | Plătesti doar la vânzare, ca impozit pe câstig de capital |

De ce contează tipul de ETF

Prin alegerea unui ETF cu acumulare, amâni plata impozitului pe dividende si transformi totul în impozit pe câstigul de capital (3% sau 6%). Asta poate face o diferență semnificativă pe termen lung. Citeste ghidul complet despre impozitul pe ETF-uri pentru detalii si exemple de calcul.

Riscurile investițiilor în ETF-uri

ETF-urile sunt considerate printre cele mai sigure instrumente de investiții, dar asta nu înseamnă că sunt lipsite de riscuri. Iată la ce să fii atent:

Riscul de piață - Dacă piața bursieră scade, si valoarea ETF-ului tău va scădea. În 2022, multe ETF-uri pe acțiuni au pierdut 15-25% din valoare. Vestea bună: pe termen lung (10+ ani), piețele au revenit mereu.

Riscul valutar - Dacă investesti din România într-un ETF denominat în USD sau EUR, variațiile de curs îți pot influența randamentul.

Tracking error - Diferența dintre performanța ETF-ului si cea a indicelui pe care îl urmăreste. La ETF-urile mari si populare, aceasta este neglijabilă.

Riscul de lichiditate - La ETF-urile cu volume mici de tranzacționare, spread-ul poate fi mai mare.

Riscul de concentrare - Unele ETF-uri sectoriale sau tematice pot fi concentrate pe puține companii sau pe o singură industrie.

ETF vs. fond mutual vs. acțiuni

Dacă tot te gândesti să investesti, este important să înțelegi diferențele dintre principalele instrumente disponibile:

| Criteriu | ETF-uri | Fonduri mutuale | Acțiuni |

|---|---|---|---|

| Diversificare | Automată (zeci/sute de active) | Automată | Trebuie făcută manual |

| Tranzacționare | În timp real pe bursă | Doar la finalul zilei | În timp real pe bursă |

| Costuri anuale | 0,07% - 0,50% TER | 1% - 2% comision administrare | 0% (dar plătesti per tranzacție) |

| Sumă minimă | Prețul unei unități (sau fracțiuni) | Stabilită de fond (adesea 100-500 lei) | Prețul unei acțiuni (sau fracțiuni) |

| Control | Nu alegi companiile individuale | Nu alegi companiile individuale | Alegi exact ce cumperi |

| Potrivit pentru | Începători si investitori pasivi | Investitori care preferă administrare activă | Investitori experimentați |

Dacă vrei o comparație mai detaliată, citeste articolul dedicat: Fonduri mutuale vs ETF - care este alegerea mai bună pentru începători.

Întrebări frecvente despre ETF-uri

Ce sunt ETF-urile?

Ce sunt ETF-urile?

ETF-urile (Exchange Traded Funds) sunt fonduri de investiții ale căror unități sunt listate si tranzacționate pe bursă, exact ca acțiunile. Un ETF poate conține zeci sau sute de active financiare (acțiuni, obligațiuni, mărfuri) si oferă diversificare automată a portofoliului.

Cum pot investi în ETF-uri din România?

Cum pot investi în ETF-uri din România?

Pentru a investi în ETF-uri din România, trebuie să îți deschizi un cont pe o platformă de tranzacționare (eToro, XTB, Freedom24, Interactive Brokers etc.), să depui fonduri si să alegi ETF-ul dorit. Procesul durează de obicei sub 30 de minute.

Cât costă să investesti în ETF-uri?

Cât costă să investesti în ETF-uri?

Costurile principale sunt: TER (comision anual de administrare) de 0,07-0,50%, comisioane de tranzacționare (mulți brokeri oferă 0%) si spread-ul. La vânzarea cu profit, plătesti impozit pe câstigul de capital de 3% (deținere peste 1 an) sau 6% (sub 1 an).

Care este cel mai bun ETF pentru începători?

Care este cel mai bun ETF pentru începători?

VWCE (Vanguard FTSE All-World) este cea mai populară alegere pentru începători. Oferă diversificare globală maximă (peste 3.700 companii), are costuri reduse (0,22% TER) si este de tip acumulare, ceea ce este eficient fiscal în România.

Cât impozit plătesc pe câstigurile din ETF-uri în 2026?

Cât impozit plătesc pe câstigurile din ETF-uri în 2026?

Din 2026, impozitul pe câstiguri de capital din ETF-uri este de 3% pentru dețineri mai mari de 365 de zile si 6% pentru dețineri mai mici de 365 de zile. Impozitul pe dividende este de 16%, dar dacă alegi un ETF cu acumulare, nu plătesti impozit pe dividende până la vânzare.

Care este diferența între ETF cu acumulare si ETF cu distribuire?

Care este diferența între ETF cu acumulare si ETF cu distribuire?

ETF-urile cu acumulare reinvestesc automat dividendele, crescând valoarea unității de fond. ETF-urile cu distribuire îți trimit dividendele în cont. Din perspectivă fiscală, cele cu acumulare sunt mai avantajoase în România deoarece amani plata impozitului pe dividende.

Există ETF-uri listate pe Bursa de Valori Bucuresti?

Există ETF-uri listate pe Bursa de Valori Bucuresti?

Da, TVBETETF (ETF BET Patria-Tradeville) este principalul ETF listat pe BVB. Urmăreste indicele BET, care include cele mai mari 20 de companii românesti. A avut un randament de 51,28% în 2025, cel mai bun din istoria sa.

Mai multe despre ETF-uri

Dacă vrei să aprofundezi subiectul, iată alte articole utile de pe Financer: